Berufsunfähigkeitsversicherung

Was ist eine Berufsunfähigkeitsversicherung?

Die private Berufsunfähigkeitsversicherung ersetzt mir, einfach gesagt, mein Arbeitseinkommen, wenn ich aus gesundheitlichen Gründen nicht mehr arbeiten kann. Durch diesen Ratgeber wird dich Philip Wenzel begleiten, einer der größten Berufsunfähigkeitsversicherungs-Experten in Deutschland.

Weil die Berufsunfähigkeitsversicherung eine Rente zahlt, wenn wir nicht mehr arbeiten können, ist sie auch so wichtig. Denn die meisten von uns bezahlen mit ihrem Arbeitseinkommen alle Rechnungen.

Und dummerweise ist es den Rechnungen egal, ob ich ein Arbeitseinkommen verdienen kann oder nicht. Ich muss weiter Miete zahlen. Oder den Kredit bedienen. Essen und Trinken ist auch nicht unwichtig. Damit ich mir leisten kann, so weiterzuleben, wie vorher, muss eine BU-Versicherung her.

Die selbständige Berufsunfähigkeitsversicherung wird auch oft in Abkürzungen genannt. So steht die BU-Versicherung genauso als Abkürzung für die private Berufsunfähigkeitsversicherung wie die BUV. Wenn Sie also in unserem Ratgeber die Abkürzung BU-Versicherung oder BUV lesen, dann handelt es sich um die private Berufsunfähigkeitsversicherung.

Berufsunfähigkeit kann jeden treffen. Es ist vollkommen logisch, dass Menschen, die körperlich arbeiten, auch schon bei kleineren gesundheitlichen Einschränkungen zu mehr als der Hälfte außerstande sind, ihren anstrengenden Beruf auszuüben.

Akademiker, die im Büro sitzen, sind eher weniger anfällig für körperliche Einschränkungen. Aber die allermeisten Ursachen für eine Berufsunfähigkeit rühren von psychischen Erkrankungen oder schweren Erkrankungen wie Krebs oder Krankheiten des Kreislaufsystems her. Und diese Krankheiten führen in jedem Beruf zu einer Berufsunfähigkeit!

(Zahlen von Franke und Bornberg GmbH / Stand: 06/2020)

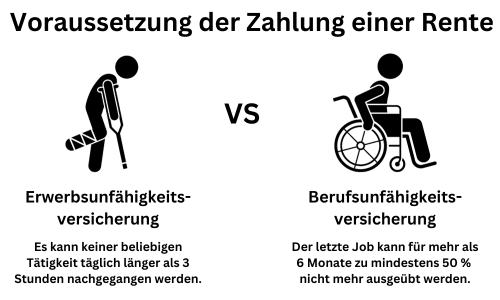

Berufsunfähigkeitsversicherung Definition

Das Image der Berufsunfähigkeitsversicherung leidet unter dem blöden Namen. BerufsUNfähigkeit. Das hört sich stark nach „Kopf-unterm-Arm“ an. Tatsächlich bekomme ich mein Geld aber schon, wenn ich aus gesundheitlichen Gründen nur noch zur Hälfte arbeiten kann. Das hört sich doch schon viel besser an, oder? Die Versicherung ist eine sogenannte Summenversicherung. Die Gesellschaft darf die Berufsunfähigkeitsrente also nicht kürzen, weil ich noch irgendwo anders Geldleistungen bekomme.

Ich bekomme die vereinbarte Rente in der Höhe, für die ich bezahlt habe. Auch kürzt der Staat nicht seine Leistung, wenn ich Geldleistungen von meiner BUV bekomme. Außer bei Hartz IV. Das Arbeitslosengeld II rechnet die BU-Rente als Einnahmen und kürzt den Hartz IV-Satz entsprechend.

Aber wir schließen ja eine BU-Versicherung ab, um keine staatliche Hilfe mehr zu benötigen. Wenn ich den Vertrag möchte, prüft die Gesellschaft aber erst mal, ob die Höhe der Rente angemessen ist. Denn, wenn die Rente höher als mein Gehalt wäre, hätte ich ein ziemliches Interesse daran, krank zu werden. Oder zumindest krank zu bleiben.

Das Gute an der BUV ist, dass sie wegen jeder gesundheitlichen Einschränkung leistet. Egal, was passiert ist. Wenn ich nur noch zur Hälfte arbeiten kann, gibt es die Berufsunfähigkeitsrente. Einzige Ausnahmen sind Vorsatz und oft auch Krieg oder der Einsatz von ABC-Waffen. Wir haben auf Worksurance auch Ratgeber, wie du die Berufsunfähigkeitsrente beantragen kannst.

Ich darf mich also nicht absichtlich verletzen. Das ist logisch. Und wenn Krieg ist oder jemand Massenvernichtungswaffen einsetzt, gibt es meistens auch keine Rentenleistung. Das liegt daran, dass der Versicherungsgesellschaft wahrscheinlich schnell die Liquidität ausgehen würde, wenn auf einmal tausende Menschen berufsunfähig wären.

Aber es gibt keine weitere Voraussetzung, wie z.B. bei der Unfallversicherung oder der <a href=”https://www.worksurance.de/dread-disease-versicherung.html”>Dread Disease Versicherung</a>. Egal, ob Unfall oder schwere Krankheiten. Die BUV leistet. Und das sogar bei psychischen Erkrankungen. Und auch bei somatformen Störungen. Also, wenn ich aus psychischen Gründen eine körperliche Einschränkung erleide.

Diese Offenheit der Definition kreiden manche als unübersichtlich und unkonkret an. Aber tatsächlich ist das der Grund dafür, dass die BU-Versicherung die leistungsstärkste <a href=”https://www.worksurance.de/”>Arbeitskraftabsicherung</a> ist, um die regelmäßigen Ausgaben abzusichern.

Zuletzt haben wir das bei der Covid-19-Pandemie erlebt. Auch eine neue Krankheit kann zur Berufsunfähigkeit führen. Und es ist am Ende sogar egal, ob die sogenannten Long-Covid-Fälle was mit Covid-19 zu tun haben, oder nicht. Jede gesundheitliche Einschränkung kann zu BU führen.

Warum ist eine Berufsunfähigkeitsversicherung so wichtig?

Die private Berufsunfähigkeitsversicherung ist die wichtigste Versicherung überhaupt. Also, in meinen Augen. Viele sagen, die Haftpflichtversicherung sei ebenso wichtig. Das stimmt aber erst, wenn du eine Familie hast. Auch in meinen Augen.

Denn die Privathaftpflicht ersetzt alle Schäden, die ich oder meine Familie so anrichten. Und wenn ich Kleinkinder habe, hab ich es nicht mehr so sehr in der Hand. Die legen halt auch mal ein Feuer oder schmeißen einen teuren Fernseher beim Nachbarn um.

Aber ob du berufsunfähig wirst oder nicht, hast du nicht in der Hand. Klar, du kannst Sport machen und dich gesund ernähren. Beim Sport steigt jedoch auch wieder die Verletzungsgefahr. Es geht bei der BU-Versicherung aber nicht darum, ob du es verhindern könntest oder wie wahrscheinlich es ist. Es geht darum, ob du dir die Folgen leisten könntest.

Ich geb mal ein Beispiel einer Versicherung, die nur die wenigsten Menschen brauchen: Die Zahnzusatzversicherung. Die Wahrscheinlichkeit, dass du sie mal brauchst, ist enorm hoch. Irgendwann mal fallen Zähne aus oder du brauchst ne Verblendung oder sowas.

Auch eine Brücke oder sogar ein Gebiss ist mit steigendem Alter nicht ungewöhnlich.

Aber die Kosten können dich nur in den seltensten Fällen ruinieren. Wenn dir ein Zahn ausfällt, kostet ein Implantat vielleicht 2.000 Euro. Und niemand zwingt dich, eins machen zu lassen. Ne Zahnlücke ist auch ok. Vor allem, wenn du schon verheiratet bist, ist das eher das Problem deines Ehepartners.

Wenn also was sehr wahrscheinlich ist, aber die Kosten nicht existenzbedrohend, musst du es nicht versichern.

Durchschnittlich trifft jeden 4. die Berufsunfähigkeit. Ich denke, wenn du die Gesundheitsfragen der Berufsunfähigkeitsversicherungen beantworten kannst, sind es ein paar Prozent weniger. Aber wie schon geschrieben: Das ist egal. Wichtiger ist, dass du wahrscheinlich nicht in der Lage bist, deine Rechnungen zu bezahlen, wenn du aus gesundheitlichen Gründen nicht mehr arbeiten kannst.

Nur wer all seine Ausgaben aus Mieteinnahmen oder Aktiengewinnen deckt, braucht keine BU-Versicherung. Aber wenn du deine Ausgaben mit deinem Arbeitseinkommen deckst, brauchst du eine. Deswegen ist es auch so wichtig, dass du nur deine echten Ausgaben absicherst und nicht das Leben, dass du angeblich auf Instagram führst.

FAQ - Was ist .... (Beiträge von unserem BU-Experten Philip Wenzel)

Aber ist eine Berufsunfähigkeitsversicherung nicht teuer?

Was teuer ist, bestimmt jeder für sich. Aber wenn ich mir den monatlichen Beitrag zur BU-Versicherung nicht leisten kann, kann ich es mir erst recht nicht leisten, auf mein Arbeitseinkommen zu verzichten, wenn ich berufsunfähig bin. Logisch, oder? Trotzdem gibt es selbstverständlich Möglichkeiten, den Beitrag bezahlbar zu gestalten. Das geht auf 3 verschiedene Wege. Als erstes kann ich einfach die Rentenhöhe kürzen. Die BU-Versicherung zahlt mir nämlich nicht mein Einkommen, sondern die Rente, die ich mit der Versicherungsgesellschaft vereinbare.

Wir verfolgen eher die Philosophie, nicht das Einkommen, sondern die bisherigen Ausgaben zu versichern. Ich kann sowieso nie mein ganzes Einkommen versichern. Das ist auch wieder logisch, wenn man darüber nachdenkt. Die Versicherungsgesellschaft will nämlich nicht, dass es mir finanziell besser geht, wenn ich nicht arbeite. Denn dann hab ich keinen Anreiz, wieder zu arbeiten. Und die BUV muss so lange zahlen.

Aber selbst, wenn ich es könnte, macht die Absicherung des Einkommens meine Berufsunfähigkeitsversicherung nur unnötig teuer. Denn, wenn ich mein Leben finanziell im Griff habe, gebe ich weniger aus, als ich einnehme.

Wer auf dem Land wohnt, kann durchaus 2.500 € verdienen, braucht aber nur 1.200 € für Miete, Essen, Auto und den Rest.

Dann reicht mir auch eine BU-Versicherung in Höhe von 1.200 € statt 2.500 €. Ich sollte aber niemals mit der Rentenhöhe unter die tatsächlichen Ausgaben gehen. Denn wenn ich 1.200 € brauche, brauche ich 1.200 €. Logisch.

Versichere ich dann nur 600 €, um die Hälfte zu sparen, mach ich jeden Monat, den ich berufsunfähig bin, 600 € Minus. Und das geht nur solange gut, bis mein Erspartes aufgebraucht ist. Danach muss ich ausziehen, das Auto verkaufen oder einfach gleich Arbeitslosengeld II anmelden.

Die Rentenhöhe zu kürzen, um Geld zu sparen, ist also einfach, aber nur begrenzt sinnvoll. Im schlimmsten Fall habe ich ein finanzielles Problem. Ganz egal, ob die Versicherungsgesellschaft zahlt oder nicht. Sinnvoller ist es, an der Leistung zu sparen. Das lässt sich ganz einfach einschätzen. Ich kann auf irgendwelche zusätzlichen Bausteine verzichten, wie z.B. die AU-Klausel.

Wieviel kostet eine Berufsunfähigkeitsversicherung im Monat?

Die sinnloseste Frage, die jeder Vermittler fast täglich bekommt, ist die Frage nach dem Preis. Wenn ein Kunde fragt, was eine Berufsunfähigkeitsversicherung im Monat kostet, lautet die korrekte Antwort: Etwa 3% mehr als bei jährlicher Zahlweise.

Denn selbstverständlich gibt es einen Aufschlag für die monatliche Zahlweise. Da aber eine BU-Versicherung schon auch mal 100 € und mehr im Monat kostet, entscheiden sich die meisten Kunden trotz des Aufpreises für die monatliche Zahlweise. Auch immer richtig ist die Antwort: Es kommt drauf an. Nämlich auf den Beruf, das Eintrittsalter, die Rentenhöhe und die Versicherungs- und Leistungsdauer. In einzelnen Fällen erhöht ein Zuschlag für eine Vorerkrankung oder ein Hobby nach der Gesundheitsprüfung noch den Beitrag. Das ist für gewöhnlich bei Krankheiten oder bestimmten Hobbies der Fall, bei denen unklar ist, wie sich das Risiko entwickelt. Das sollte aber niemanden davon abhalten, seine Arbeitskraft zu versichern. Denn die Arbeitskraft bestimmt in den meisten Fällen den Lebenstandard.

Bei einem erhöhten BMI kann die BU-Versicherung nicht sagen, wie sich das Risiko auswirkt. Deshalb wäre ein Ausschluss für den BMI sinnlos. Die Versicherungsgesellschaft könnte so gut wie nie den Zusammenhang zwischen der Erkrankung, die zur Berufsunfähigkeit führt, und dem BMI beweisen. Das gleiche gilt bei Hobbies wie Boxen. Die Kopfschläge können auch noch später zu neurologischen Krankheiten führen. Aber ein Zusammenhang ließe sich nicht beweisen. Deswegen gibt es keinen Ausschluss, sondern einen Zuschlag, der das erhöhte Risiko ausgleichen soll.

Sind für jeden Berufszweig in der Berufsunfähigkeitsversicherung die Beiträge gleich hoch?

Die Beiträge in der Berufsunfähigkeitsversicherung sind nicht gleich hoch für jeden Job. Das hängt nur zu einem kleinen Teil davon ab, dass manche Berufe gefährlicher sind als andere. Wie jeder weiß, passieren 80% aller Unfälle zu Hause. Und das Risiko, wegen eines Unfalls berufsunfähig zu werden, liegt unter 10%. Also kann das die verschiedenen Beiträge zu maximal 2% beeinflussen.

Die Unterschiede liegen im Extremfall aber bei über 300%. Es muss also an was anderem liegen. Ist auch ganz leicht erklärt. Berufsunfähig bin ich ja, wenn ich meinen zuletzt ausgeübten Job zu 50% oder weniger ausüben kann. Um so einfacher eine Krankheit mich einschränken könnte, um so teurer die BU-Versicherung.

Hohe Korrelation zu Erwerbsminderung (nicht BU!)

(Zahlen von Franke und Bornberg GmbH)

Niedrige Korrelation zu Erwerbsminderung (nicht BU!)

(Zahlen von Franke und Bornberg GmbH)

Ein Bombenentschärfer ist also nicht deswegen so teuer, weil er sich leicht verletzen könnte. Tatsächlich ist es sogar eher unwahrscheinlich, dass er einen Fehler überleben würde. Da müsst die BU-Versicherung nicht mal leisten. Aber die psychische Beanspruchung ist sehr hoch. Und schon kleine zusätzliche Belastungen im privaten Bereich könnten das Gleichgewicht gefährden.

Oder der Dachdecker. Leichte Probleme mit dem Knie und er käme kaum noch aufs Dach. Der Büroangestellte merkt vermutlich im Alltag die Einschränkung nicht. Deshalb sind die verschiedenen Berufe auch verschieden teuer.

Warum gibt es in der Berufsunfähigkeitsversicherung einen Brutto- und Netto Beitrag?

Bei allen deutschen BU-Versicherungen gibt es einen Brutto- und einen Netto-Beitrag. Anders als üblich, ist der Netto-Beitrag das, was ich zahlen muss. Der Brutto-Beitrag ist der Beitrag, den der Versicherer kalkuliert, um das Risiko in der Versichertengemeinschaft ausgleichen zu können. Die zusammengezählten Brutto-Beiträge entsprechen dem, was der Versicherer im Durchschnitt wieder an alle Versicherten des Kollektivs wieder ausbezahlt. Plus ca. 10% für Verwaltung und ne Yacht für den Vorstand.

Da der Versicherer aber weiß, dass er Überschüsse aus verschiedenen Quellen erwirtschaftet, bietet er an, den monatlichen Beitrag gleich um diese erwarteten Überschüsse zu senken. Das sind bei manchen Gesellschaften gut 50%. Der tatsächliche Beitrag ist also um 100% höher als der Beitrag, den ich zahle. In einer perfekten Welt wäre das ein Zeichen von herausragender Finanzstärke.

Das Dumme ist aber, dass die Versicherungen die Überschüsse nicht garantieren. Und so kann auch der Beiträge bis zum Brutto-Beitrag ansteigen. Deshalb ist es besser, wenn der Brutto-Beitrag nur zwischen 25%-50% höher ist als der Netto-Beitrag.

Wenn die Versicherungsgesellschaft mal bis zum Brutto angepasst hat, ist noch nicht das Ende der Fahnenstange erreicht. Sofern ein gewissenhafter Aktuar bestätigt, dass als der Tarif kalkuliert wurde, nicht absehbar war, dass die Kalkulation nicht aufgehen wird, weil die Umstände, die dazu führten, so unvorhersehbar sind, darf die Versicherungsgesellschaft nach §163 VVG die Beiträge anheben.

Und wenn das Unternehmen in seiner Existenz gefährdet ist, darf nach §314 VAG mit Zustimmung der BaFin sogar die Leistungen kürzen. Damit wollen wir dir keine Angst machen. Es ist auch ziemlich unwahrscheinlich. Aber möglich wäre es halt doch. Und das solltest du auch wissen. Bei jedem Giro-Konto unterschreibst du ein Totalverlust-Risiko, aber du weißt es halt nicht. Das macht das Konto nicht sicherer, aber du fühlst dich besser.

Wir wollen, dass du dich sicher fühlst, obwohl du alles weißt.

Deshalb auch noch diese Ergänzung hier. Wenn die BU-Versicherung keinen Unterschied zwischen Brutto und Netto macht, heißt das auch nicht, dass alles gut ist. Dann handelt es sich dabei um einen Anbieter, bei dessen Verträge deutsches Recht, aber bei der Gesellschaft irisches Recht greift.

Die Versicherungsgesellschaft hat keine Möglichkeit, die Beiträge oder die Leistung zu verändern. Würde sie insolvent gehen, wäre die Leistung vorrangig geschützt. Liquidiert der Gesellschaft aber mit 0 Euro, gibt es halt auch nix zu holen.

Mythen und Unwahrheiten über die BU-Versicherung

Immer mehr psychisch bedingte BU-Fälle

Laut einer aktuellen Erhebung von Franke und Bornberg sind mittlerweile für fast jeden dritten BU-Fall psychische Erkrankungen verantwortlich. Ein Fakt, der die Attraktivität der BU- und EU-Alternativen schmälert, da diese die Psyche nicht umfassend oder gar nicht abdecken.

Zu guter Letzt ist zum Beispiel das Erschöpfungssyndrom leicht zu diagnostizieren und im Nachhinein schwierig zu widerlegen. Deshalb findet sich dieses immer häufiger, wenn der Patient mal einen Tag blau machen wollte.

Ich unterstelle da dem Arzt keine böse Absicht. Auch Ärzte wollen immer nur das Beste für Ihre Patienten. Und sie haben nun mal keinen Abreißblock mit Krankschreibungen, wenn ich mal keine Lust auf die Arbeit habe.

Aber diese Gefälligkeitsdiagnosen sind dann für mich als Vermittler und für meine Kunden schon mal problematisch, wenn ich der BUV erklären muss, dass mein Kunde gesund ist und keine psychische Vorgeschichte hat. Aber dafür sind wir ja da.

(Zahlen von Franke und Bornberg GmbH / Stand: 06/2020)

„Bei einer Berufsunfähigkeit gehe ich in einen anderen Beruf.“

Genau dafür ist die Berufsunfähigkeitsversicherung da. Sie überweist mir eine Rente, bis ich wieder in einem anderen Job in etwa das gleiche Arbeitseinkommen habe. Und wenn das nicht geht, bekomme ich meine Geldleistung, solange der Vertrag halt läuft. Aber mal angenommen, ich bin Bauarbeiter und verliere ein Bein bei einem Unfall.

Zunächst mal wird es eine Weile dauern, bis der Stumpen verheilt und ich überhaupt mit der Reha beginnen kann. Aber sagen wir mal, das dauert weniger als 6 Wochen. Dann stehe ich aber doch dann blöd da, weil ich zwar was anderes arbeiten will, aber nicht kann. Für jeden vernünftigen Job braucht es eine Ausbildung. Die dauert zwischen eineinhalb und drei Jahren. Manche dauern noch länger. Mit abgeschlossener Ausbildung kannst du aber verkürzen.

Wovon lebe ich in der Zeit der Umschulung?

Klar, es gibt Geld vom Arbeitsamt. 60% wenn ich keine Kinder habe und 67%, wenn ich welche habe. Aber es ist sicherlich entspannter, wenn ich durch die Berufsunfähigkeitsrente finanziell stabiler dastehe. Also, der Wille allein, bei Berufsunfähigkeit etwas anderes arbeiten zu wollen, schützt mich nicht vor den finanziellen Folgen.

“Ich habe mit meinen Vorerkrankungen keine Chance auf eine Absicherung.“

An alle, die denken, sie würden aufgrund der Vorerkrankungen keine BUV bekommen: Genau das ist unsere Zauberkraft. Wir haben schon zigtausend Kunden versichert. Und der größte Teil davon hätte vermutlich woanders keine BU-Versicherung mehr bekommen.

Wenn wir komplett ehrlich sind: Wir können überhaupt nicht zaubern. Am Ende geht es einfach immer darum, den Risikoprüfern eine gute Entscheidungsgrundlage zu geben.Die kennen nämlich meine Kunden nicht. Die sehen die wahrscheinlich nie im Leben. Deswegen hängt die Entscheidung davon ab, wie gut ich meine Daten vorbereitet habe. Und ganz sicher ist: Wenn was unklar ist, dann geht der Risikoprüfer vom schlimmsten aus. Aber von vorne…

Ein Risikoprüfer ist ein Sachbearbeiter, der anhand der Antworten aus dem Antrag entscheidet, ob und wie er die BUV annehmen kann. Dabei hat er etwa 15 Minuten pro Antrag, um zu entscheiden. Da bleibt keine Zeit für Rückfragen. Wenn im Antrag steht, der Kunde hat ein Asthma-Spray, dass er nur bei Bedarf nimmt, dann schließt der Risikoprüfer Asthma und alle Folgen aus.

Denn „bei Bedarf“ heißt halt auch 3 mal täglich. Wir schreiben dann, sofern es der Wahrheit entspricht, dass das Asthma-Spray für den Notfall im Auto und im Haus liegt, aber dann unbenutzt ersetzt wird, wenn das Mindesthaltbarkeitsdatum erreicht ist. Der Kunde hat das Spray für den Notfall, aber hat es seit einiger Zeit nicht mehr gebraucht.

Das gleiche hat der Kunde mit der Formulierung „nur bei Bedarf“ auch gemeint. Aber der Risikoprüfer muss halt vom schlimmsten ausgehen. Oft ist ein Kunde versicherbar, wenn wir dem Risikoprüfer eine kürzere Vertragslaufzeit anbieten. Denn manche Krankheiten treten erst ab einem gewissen Alter mit höherer Wahrscheinlichkeit auf. Und nicht selten ist es ein Zusammenspiel aus vielen Kleinigkeiten.

Leicht erhöhter BMI, starker Raucher und ein bisschen Bluthochdruck kann dann schon zum Problem werden, obwohl jedes Thema für sich nicht so schlimm ist. Das Gute ist: Es gibt nur ganz wenige Vorerkrankungen, die generell zu einer Ablehnung in der Berufsunfähigkeitsversicherung führen.

“Die Berufsunfähigkeitsversicherung zahlt doch sowieso nicht.“

Auch der Vorwurf, dass die BU-Versicherung am Ende doch nicht zahlen würde, hat einen wahren Kern. Der Leistungsfall in der Berufsunfähigkeit besteht aus drei Teilen.

Ich muss eine Krankheit nachweisen.

Ich muss einen Katalog mit meinen alltäglichen Tätigkeiten erstellen.

Ich muss nachweisen, dass ich in 2. aufgrund von 1. zu mehr als 50% quantitativ oder qualitativ eingeschränkt bin.

Der Krankheitsnachweis ist meist nicht das Problem. Aber schon das erstellen eines Tätigkeits-Katalogs gelingt dem Laien nicht so ohne weiteres. Da schreibt der Bäcker gern mal, dass er Bäcker ist. Damit kann der Leistungsprüfer, der ebenso ein Sachbearbeiter ist wie der Risikoprüfer, nix anfangen.

Für gewöhnlich verlangt er genauere Angaben. Damit kann der Bäcker wieder nix anfangen und schreibt, dass er Brot und Brötchen macht. Am Ende gibt es zwar keine Ablehnung, aber es gibt keine Rente aus der BU-Versicherung, weil die Versicherungsgesellschaft die Leistungsprüfung nicht abschließen kann.

Ein geübter Vermittler weiß, worauf es ankommt. Er kann helfen, den Tätigkeits-Katalog zu erstellen und auch den Nachweis der Berufsunfähigkeit zu führen. Im Zweifelsfall und besonders bei psychischen Krankheiten, die schon per se schwieriger nachzuweisen sind, empfiehlt es sich, Hilfe bei einem Experten zu suchen.

Wenn ich also weiß, was im Leistungsfall zu tun ist, dann muss die Versicherungsgesellschaft auch zahlen. Systematische Leistungsverweigerung ist extrem selten. Und dafür gibt es dann auch die Rechtschutzversicherung für Berufsunfähigkeitsversicherung, die das Problem lösen hilft. Wenn du noch ein weiteres Vorurteil kennst, dann schreib uns gern. Dann können wir das mal prüfen, ob das stimmt oder nicht.

Bereicherungsverbot BU

Ansonsten gilt in der BU kein Bereicherungsverbot. Die BUV ist eine sogenannte Summenversicherung. Ich zahle meinen Beitrag, um Summe x an Rente zu erhalten.

Aber im Leistungsfall darf die BU-Versicherung nicht prüfen und ganz sicher nicht die Rente kürzen. Es gibt kein Bereicherungsverbot in der Berufsunfähigkeitsversicherung.

Die Versicherungsgesellschaft prüft also nur, wenn ich die Arbeitskraftabsicherung abschließe, ob ich mehr verdiene als ich versichert habe. Auch bei einer sogenannten Nachversicherungsgarantie, mit der ich die Rentenhöhe steigern kann, prüft die Gesellschaft, ob die Rente zum Einkommen angemessen ist. Der Fachmann nennt das Angemessenheitsprüfung.

Berufsunfähigkeitsversicherung

Vergleich 2023

Den Berufsunfähigkeitsversicherung Vergleich auf WORKSURANCE kann man kostenlos und anonym berechnen. Nach der Eingabe deiner Daten werden dir alle wichtigen Anbieter von Berufsunfähigkeitsversicherungen, geordnet nach Beiträge, angezeigt. Wenn du auf den Button „Jetzt Beratung anfordern“ klickst, kannst du Informationen oder eine Beratung bei uns anfordern.

Der Button hält also, was er verspricht.

In unserem Berufsunfähigkeitsversicherung Vergleich befinden sich beispielsweise die Allianz, Alte Leipziger, Barmenia Versicherungen, Ergo Vorsorge, InterRisk AG, Klinik Rente und Metall Rente Swiss Life und die Stuttgarter.

Bevor du die Tarife der Berufsunfähigkeitsversicherungen vergleichen kannst, musst ein paar Daten eingeben. Dazu gehört der Beginn der Versicherung, dein Alter, Tätigkeit oder Beruf, Höhe der Berufsunfähigkeitsrente und den BU-Schutz bis x (60 – 67) Jahren auswählen.

Danach einfach den Button „Berechnen“ drücken.

Der Abschluss einer BU-Versicherung ist nicht mit einer Unfallversicherung gleichzusetzen. Deshalb ist eine Berufsunfähigkeitsversicherung Beratung so sinnvoll und notwendig. Damit der Versicherungsschutz gegen die Berufsunfähigkeit gewährleistet ist, müssen im Vertrag alle relevanten Fragen zu Vorerkrankungen und Hobbys richtig und vollständig beantwortet werden.

Wenn du eine private Berufsunfähigkeitversicherung abschließen möchtest, nutze bitte den Button „Jetzt Beratung anfordern“. Wir können dir unverbindlich alle Fragen zur Absicherung einer Berufsunfähigkeit beantworten und die Absicherung aus unzähligen Möglichkeiten herausfiltern, die dir einen wirkungsvollen Schutz gegen das Risiko „Berufsunfähig“ gibt. Neben den Kosten der Absicherung geben wir dir auch alle notwendigen Informationen zu den Leistungen. Wir haben auch eine spezielle Informationsseite, wo wir dir zeigen, wie du den Berufsunfähigkeitsversicherung Rechner benutzt.

Die Experten von Worksurance auf einen Blick

Hier finden Sie eine Tabelle mit Berufen und Personengruppen, für die Worksurance ein ganzes Team von Experten bereithält.Berufsunfähigkeitsversicherung und ihre wichtigsten Leistungen

Viele Experten da draußen sind der Meinung, dass die Berufsunfähigkeitsversicherungen noch besser sein müssten. Wir aber wissen, dass sie dann kein Mensch mehr bezahlen könnte. Und kaum jemand braucht eine Versicherung, die noch schneller und andauernder leistet als die BU-Versicherung. Eine Absicherung, die bereits leistet, wenn ich aus gesundheitlichen Gründen nur noch zur Hälfte arbeiten kann, ist doch schon sehr gut.

Klick dich hier durch die bekanntesten Klauseln und Bedingungspunkte. Wir sagen dir dann, welche wir für wichtig halten und welche einfach nice to have sind.

Ein wichtiger Punkt, der noch nicht in allen Bedingungswerken perfekt gelöst ist, ist der Verzicht auf Meldefristen. Denn am einfachsten kommen Berufsunfähigkeitsversicherungen um ihre Leistung herum, wenn ich schlicht und einfach zu spät dran bin.

In einigen Bedingungen findet sich noch eine Frist von drei Jahren. Das liest sich erstmal viel. Aber wenn ich z.B. wegen eine psychischen Erkrankung BU bin, dann bin ich eine ganze Zeit mit mir selbst beschäftigt.

Auch kommt es vor, dass Kunden von mir krank und auf Reha waren, aber nicht daran gedacht haben, dass sie in der Zeit BU gewesen sein könnten.

Warum auch immer. Wenn die Frist verstrichen ist, gibt es keine rückwirkende Leistung mehr. Verzichtet die Versicherungsgesellschaft auf die Meldefrist, kann ich auch noch nach drei oder mehr Jahren meine Berufsunfähigkeit nachweisen und erhalte meine Rente rückwirkend für die letzten Jahre.

Und schon bei 2.000 Euro Rente macht jedes Jahr einen großen Unterschied.

Hat die Gesellschaft geprüft, ob er wegen Meldefristen aus der Leistung rauskommt, prüft er als nächstes, ob der Prognosezeitraum erreicht ist. Grundsätzlich muss eine Berufsunfähigkeit dauerhaft vorliegen.

Aber die allermeisten Berufsunfähigkeitsversicherungen haben in ihren Bedingungen einen Prognosezeitraum von 6 Monaten stehen. Das bedeutet, dass ich beweisen muss, dass mein Zustand für die nächsten 6 Monate sich nicht ändert.

Zumindest nicht so sehr verbessert, dass du wieder mehr als die Hälfte in deinem Beruf arbeiten könntest. Das ist nicht so leicht. Denn kein Arzt will sich so weit aus dem Fenster lehnen. Vor allem bei psychischen Erkrankungen ist es sehr schwierig eine Prognose über 6 Monate zu treffen.

Die Versicherungen haben das Problem erkannt und gelöst. Es gibt in allen Bedingungen neben dem Prognosezeitraum auch den fingierten Prognosezeitraum, auch Fiktion genannt.

Wenn ich tatsächlich 6 Monate berufsunfähig war, geht die Versicherungsgesellschaft davon aus, dass ich es auch zukünftig sein werde. Er fingiert also, dass der Prognosezeitraum sich fortlaufend erfüllt.

Tatsächlich erfüllt sich die BU am häufigsten über die Fiktion. Nur in den wenigsten Fällen ist es so glasklar, dass die Prognose für 6 Monate in die Zukunft steht. Deswegen muss ich die ersten 6 Monate finanziell auf jeden Fall überbrücken können. Zumindest vorübergehend. Denn die Rente erhalte ich immer rückwirkend.

Und dann prüft die Berufsunfähigkeitsversicherung, ob sie mich irgendwie verweisen kann. Das heißt, dass er nicht zahlen muss, weil ich was anderes arbeite oder arbeiten könnte.

In alten Verträgen gibt es noch häufig die sogenannte abstrakte Verweisung. Und alles, was abstrakt ist, ist schwierig zu beweisen oder zu widerlegen. Ich kann z.B. viel darüber nachdenken, ob Supermann im Marvel-Universum der mächtigste Superheld wäre oder nicht. Es lässt sich verdammt schwierig beweisen oder widerlegen.

Bei der abstrakten Verweisung kann die Berufsunfähigkeitsversicherung mir einen Job zeigen, den ich noch zu mehr als der Hälfte ausüben könnte. Wenn ihm das gelingt, muss er nicht zahlen. Das hört sich so ähnlich wie die Erwerbsminderungsrente an. Aber es gibt bei der abstrakten Verweisung ein paar Regeln. Die Versicherungsgesellschaft darf nicht jeden beliebigen Job nehmen.

Ich muss den Beruf aufgrund meiner Ausbildung und Kenntnisse auch ausüben können. Wenn ich also vorher Landschaftsgärtner war, darf der Versicherer nicht sagen, ich könnte ja als Botanik-Professor arbeiten. Dazu dürften mir in der Regel die Ausbildung fehlen. Die Kenntnisse vielleicht nicht.

Der neue Beruf darf mich weder unter- noch überfordern. Damit scheidet in den meisten Fällen auch der vielzitierte Pförtner aus. Da der Pförtner nur rumsitzt und auf Monitore schaut, dürfte so gut wie jeder davon im Vergleich zu vorher unterfordert sein. Die Unter- oder Überforderung ist nicht nur körperlich, sondern vor allem geistig zu verstehen.

Außerdem muss das Ansehen gleich bleiben. Mal angenommen, ich war vorher Dachdecker-Meister mit 3 Angestellten. Dann könnte ich nach einem Unfall vielleicht als Büroangestellter arbeiten. Aber das Ansehen in der Gesellschaft wäre nicht das gleiche. Deswegen dürfte mich die Gesellschaft nicht abstrakt verweisen.

Und zu guter Letzt muss das anzunehmende Gehalt in etwa dem alten entsprechen. Nach geltender Rechtsprechung sind mehr als 20% Gehaltseinbuße unzumutbar. Wenn ich schon vorher sehr wenig verdient habe, sind auch schon weniger Einbuße unzumutbar. Es muss in jedem Fall zum Leben reichen.

Aber wie schon gesagt: Die abstrakte Verweisung gibt es eigentlich nur in älteren Verträgen. Heutzutage kommt sie nur noch in Berufsunfähigkeitsversicherungen vor, die “Smart” oder “Basis” als Zusatz haben.

Die Möglichkeit der konkreten Verweisung hat aber nahezu jede Versicherungsgesellschaft. Und das ist auch gut so. Konkret kann ich verwiesen werde, wenn ein Job alle oben genannten Anforderungen an die abstrakte Verweisung erfüllt und ich ihn auch tatsächlich konkret ausübe.

Wenn ich also wieder tatsächlich in etwa so viel Arbeitseinkommen habe wie vorher, darf die Gesellschaft die Zahlungen einstellen.

Die einzige Ausnahme hiervon ist die sogenannte Überobligation. Wenn ich Raubbau am eigenen Körper betreibe, darf der Versicherer die Leistung nicht einstellen.

Das bedeutet, ich bin zwar berufsunfähig, aber arbeite trotzdem weiter. Ich ertrage die Schmerzen und/oder gefährde meine Gesundheit. Dann bekomme ich mein Gehalt und die BU-Rente zusätzlich.

Das ist aber nicht ratsam. Jeder sollte zusehen, dass er wieder gesund wird. Und das tun zum Glück auch die meisten BU-Leistungsfälle.

Eine andere Art der Verweisung trifft die Selbständigen. Und bei manchen schlechten Bedingungen auch angestellte Führungskräfte. Die sogenannte Umorganisation erlaubt es der Gesellschaft zusammen mit dem Selbständigen seinen Betrieb zu neu zu organisieren, dass er wieder zu mehr als 50% arbeiten könnte.

Die Umorganisation muss wirtschaftlich sinnvoll sein. Das sind in der Regel wieder Einbußen von mehr als 20%. Was die Kosten betrifft, lässt sich das schwierig pauschal beziffern. Einen kleineren Betrieb würde eine feste Summe in den Bedingungen überfordern.

Und eine prozentuale Regelung wäre bei größeren Unternehmen wahrscheinlich sinnlos.

Aber einem Restaurant-Besitzer, der jeden Morgen auf dem Markt die Zutaten selbst kauft, ist zuzumuten, den Küchenjungen für diese Aufgabe mitzunehmen, wenn er wegen eines Rückenleidens die Einkäufe nicht mehr tragen kann. Der Selbständige muss auch nach der Umorganisation in seiner Tätigkeit als Chef erkennbar sein. Ihn an die Pforte zu setzen ist also nicht möglich.

Immer mehr Versicherungen verzichten auf die Umorganisation, wenn der Versicherte weniger als 5 oder 10 Mitarbeiter hat oder 90% Bürotätigkeit und eine akademische Ausbildung hat.

Dieser Verzicht dürfte die Versicherungen nicht viel kosten. Denn für gewöhnlich ist ein Selbständiger mit weniger als 20 Mitarbeitern so gut wie unmöglich umzuorganisieren.

Die einzige Ausnahme wäre eine Schreinerei, die von 2 Brüdern geleitet wird. Der eine arbeitet in der Schreinerei, der andere macht den Bürokram. Beide sind aber in beiden Arbeitsteilen gleich gut.

Sie haben die gleiche Ausbildung und verdienen das gleiche. Der in der Schreinerei verletzt sich und ist BU. Also fragt er seinen Bruder, ob sie tauschen wollen und er sagt OK. Würde der Bruder das nicht OK finden, wäre eine Umorganisation nicht möglich. Aber so schon. Das ist halt nicht sehr wahrscheinlich.

In allen anderen Fällen scheitert es an der Wirtschaftlichkeit. Bei weniger als 10-20 Mitarbeitern ist das Aufgabengebiet des Chefs so wichtig für das Unternehmen, dass er nur mit viel geldlichem Aufwand ersetzt werden kann. Und selbst wenn das möglich wäre, hätte er danach nicht mehr das Ansehen eines Chefs.

Wenn der Chef zu 90% im Büro arbeitet, ist erst bei einer Erkrankung oder Körperverletzung berufsunfähig, die eine Umorganisation nicht möglich macht. Da fiele mir kein Beispiel ein. Wenn einer eins weiß, darf er mir gern schreiben.

Auch immer wieder in der Diskussion ist das befristete Anerkenntnis. Wie wir eben gelernt haben, ist es immer gut, im unbefristeten Anerkenntnis zu sein. Die Versicherungen sind in der Beweislast und wir können die Füße hochlegen.

Aber trotzdem finde ich das unbefristete Anerkenntnis in Ordnung. Ich muss halt wissen, wie ich es zu meinen Gunsten nutzen kann.

Ein befristetes Anerkenntnis ist zunächst mal böse. Ich geh durch die Leistungsprüfung, fülle alle Formulare aus, bringe alle Atteste und dann sagt mir der Versicherer, er leistet erstmal nur für ein Jahr.

Und wenn das Jahr vorbei ist, bin wieder ICH in der Beweislast.

ICH muss wieder alle Formulare ausfüllen, neue Atteste besorgen und nachweisen, dass ich seit mindestens 6 Monaten aus gesundheitlichen Gründen außerstande bin, meinen Beruf auszuüben. Richtig hässlich wird es, wenn ich in der Zwischenzeit eine Weiterbildung oder Umschulung begonnen habe.

Aber ein befristetes Anerkenntnis ist auch mal gut. Nämlich dann, wenn der Kunde zum Beispiel Krebs hat. Dann ist der Gesellschaft ziemlich schnell klar, dass der Kunde für die nächsten 12 Monate berufsunfähig ist.

Da Krebs in vielen Fällen gut heilbar ist, findet das auch der Kunde in Ordnung. Er bekommt über das befristete Anerkenntnis 12 Monate seine Rente.

Und weil da dann alle was davon haben, kann die Berufsunfähigkeitsversicherung auch mal ein Auge zudrücken, falls er noch ein Attest oder Formular bräuchte.

Die Beantragung kann also unkomplizierter sein, wenn die Gesellschaft weiß, dass sie erstmal nur für 12 Monate leisten muss. Er muss auch keine großen Rückstellungen bilden. Also haben echt alle was davon.

Die Gefahr ist halt, dass die Berufsunfähigkeitsversicherung die Not des Versicherten ausnutzt. Er ist krank und verdient gerade kein Geld mehr. Wenn jetzt der Versicherer anbietet, unkompliziert und schnell zu leisten, komme ich als Versicherter da schon in Versuchung. Davor muss ich meinen Kunden dann eben auch mal schützen.

Aber unterm Strich macht es ein Verzicht oft mal zu kompliziert und kein Verzicht kann eben auch gefährlich sein, wenn mein Kunde nicht durch mich beschützt ist.

Gerade kommt die Krebs-Klausel, um dieses Dilemma mit dem zeitlich befristeten Anerkenntnis zu lösen. Zumindest, wenn es um Krebs geht.

Die Klausel leistet nämlich für 15 Monate, wenn ich Krebs habe und deswegen eine Chemo notwendig ist. Das ist nix anderes als ein befristetes Anerkenntnis. Und deswegen kostet die Klausel auch fast nichts. Denn in etwa so lange würde die Versicherungsgesellschaft leisten.

Außerdem spart die Versicherungsgesellschaft sich die Kosten der Leistungsprüfung. Also gewinnen alle. Aber im Ernst: Es ist kein Must-have, aber schadet auch nicht. Ähnliches gilt für die Teilzeitklausel.

Die Krebs-Klausel hat aber nichts mit der Krebsversicherung zu tun.

Das nachzuweisen kann schwierig sein. Wie soll ich als Kunde entscheiden können, ob ich die nächsten 6 Monate nur noch zu 45% oder 55% BU bin?

Wenn die Berufsunfähigkeitsversicherung aber feststellt, dass ein Arzt bei einer Untersuchung etwas notiert hat, was vermuten lässt, dass ich schon seit längerem wieder so fit bin, dass ich unter 50% BU bin, könnte er versuchen, die Leistung ab diesem Zeitpunkt einzustellen.

Zwar muss er mit der Einstellung der Leistung noch 3 Monate nachleisten, aber dennoch könnte die Gesellschaft hier Leistungen zurückverlangen. Und wahrscheinlich habe ich die Kohle dann schon ausgegeben.

Wenn die Versicherungsgesellschaft darauf verzichtet, ist das sicherlich besser. So kann ich sicher sein, dass ich keine Geldleistung zurückzahlen muss.

Es gibt 2 Arten von Dynamik. Die Beitragsdynamik und die Leistungsdynamik. Beide sind zu diskutieren.

Die Beitragsdynamik erhöht den Beitrag jedes Jahr um beispielsweise 3%. Dafür steigt auch die Rentenhöhe an. Aber nicht um 3%, sondern um so viel, wie ich für 3% mit dem neuen Eintrittsalter einkaufen kann. Und wie wir wissen, ist das Eintrittsalter ein entscheidender Faktor für die Prämienberechnung.

Es wäre also clever, zu Beginn eine hohe Dynamik zu wählen und diese dann zu kündigen, wenn das Verhältnis nicht mehr passt. Denn irgendwann bekomme ich für die 3% mehr Beitrag nur noch 1% mehr Leistung. Aber um die Inflation auszugleichen ist die Idee ja nicht schlecht.

Die Leistungsdynamik gibt es in jedem Vertrag, der Überschüsse verrechnet, so oder so. Denn im Leistungsfall kann ich mir aus der Überschussverwendung keine Beiträge mehr sparen. Die überweist jetzt ja die Versicherungsgesellschaft. Deswegen verwendet die Gesellschaft die Überschüsse im Leistungsfall für die Erhöhung der Rente.

Die Überschüsse sind aber nicht garantiert, weshalb viele Deutsche Schnappatmung bekommen. Dafür gibt es die garantierte Leistungsdynamik, die die Rente dann auch zusätzlich garantiert erhöht. 1% Leistungsdynamik kostet ungefähr 5% mehr.

Das lohnt sich erst, wenn ich tatsächlich ein paar Jahre BU bin. Darf aber selbstverständlich jeder für sich entscheiden.

Wie findet man 2023 die beste Berufsunfähigkeitsversicherung?

Welches die beste Berufsunfähigkeitsversicherung ist, lässt sich so pauschal nicht sagen. Es gibt etwa 10 Versicherungsgesellschaften am Markt, die sehr gute Bedingungen haben. Und davon sind etwa 5 auch in der Voranfrage kompetent genug, um auch in schwierigen Fällen mit Augenmaß zu entscheiden.

Aber manchmal muss eben auch der 11. Versicherer ran, weil in deinem speziellen Fall ein Punkt am wichtigsten ist, den die ersten 10 nicht erfüllen können. Das einfachste und beste ist, du schreibst uns oder rufst uns an. Denn das wichtigste ist, zunächst die beste Annahme zu erreichen.

Wir machen anonymisierte Risikovoranfragen, um herauszufinden, welcher Versicherer, welchen Schutz zu welchen Bedingungen anbietet. Erst wenn wir mehr als eine Gesellschaft gefunden haben, die die bestmögliche Annahme ohne Ausschluss oder Zuschlag zusichert, prüfen wir die Bedingungen auf Herz und Nieren. Wenn wir dann mehrere gleichwertige Tarife gefunden haben, rechnen wir, welches Angebot das günstigste ist.

In dieser Reihenfolge wird das gemacht. Anders rum kann es dir passieren, dass du den billigsten Vertrag wählst, aber auf wichtige Bedingungspunkte verzichten musst. Oder dir wegen Vorerkrankungen z.B. psychische Erkrankungen ausgeschlossen werden. Also greif am besten auf unsere Erfahrung mit mehr als 20.000 Kunden zurück. Wir finden die beste Berufsunfähigkeitsversicherung für dich. Du kannst ruhig jetzt einen Termin zur Beratung vereinbaren.

Ab wann greift und zahlt die Berufsunfähigkeitsversicherung?

Einer der großen Vorteile der privaten Berufsunfähigkeitsversicherung liegt darin, dass sie ab dem ersten Tag greift und leistet. Gesetzliche Versicherungen haben immer eine Wartezeit. Um einen Anspruch auf die halbe gesetzliche EMR zu haben, musst du z.B. mindestens 5 Jahre Beiträge gezahlt haben. Die private Berufsunfähigkeitsversicherung leistet und greift sofort. Du musst nur berufsunfähig sein. Eine ausführliche Berufsunfähigkeit Definition hat unser Experte Philip Wenzel für WORKSURANCE erarbeitet.

Wie lange zahlt die Berufsunfähigkeitsversicherung?

3 Dinge beenden die Berufsunfähigkeit:

- Vertragsende

- Tod

- Wegfall der Berufsunfähigkeit

Ansonsten leistet die BU-Versicherung einfach munter weiter. Vertragsende und Tod lassen sich auch vom Laien sehr einfach feststellen. Das Ende der Berufsunfähigkeit muss die Versicherungsgesellschaft beweisen. Richtig gelesen: Die BU-Versicherung leistet, bis die Gesellschaft bewiesen hat, dass ich nicht mehr berufsunfähig bin. Ich kann mich also entspannt zurücklehnen.

Ganz so entspannt ist es aber auch nicht. Ich muss selbstverständlich mal zum Arzt gehen und überprüfen lassen, ob ich wieder gesund genug bin, um zu mehr als 50% zu arbeiten. Denn nach §242 BGB muss ich halt auch dazu beitragen, dass der Vertrag seinen Zweck erfüllt. Nicht weniger, aber halt auch nicht mehr.

Sofern ich wieder arbeite, muss der Versicherer prüfen, ob er mich auf den neuen Beruf konkret verweisen kann. Also, ob ich so viel verdiene, wie vorher und ob ich da das gleiche Ansehen in der Gesellschaft habe, wie vorher.

Solange diese Nachprüfung läuft, überweist die Gesellschaft weiter die Geldleistung. Und selbst wenn die BU-Versicherung feststellt, dass sie nicht mehr zahlen muss, wird die Berufsunfähigkeitsrente ausgezahlt. Für 3 Monate. Das ist so eine echt liebe Geste. Die selbstverständlich rechtlich verpflichtend ist.

Aber trotzdem lieb. Denn so kann ich mich darauf einstellen. Wenn ich von jetzt auf gleich keine Versicherungsleistungen mehr bekäme, hätte ich vermutlich schnell ein Problem. So kann ich drei Monate versuchen, einen Job zu bekommen. Oder, wenn das nicht geht, eine staatliche Leistung beantragen.

Müssen aus einer privaten BU-Rente Steuern gezahlt werden?

Eine private BU-Rente ist nach Einkommenssteuerdurchführungsverordnung §55 zu versteuern. Es sei denn, es ist einer von zwei Tarifen am Markt, der lebenslang leistet. Dann ist die BU-Rente nach §22 Einkommenssteuergesetz zu versteuern. So einfach ist das. Aber im Ernst: Normalerweise zahlt die BU-Versicherung nur bis 67. Deswegen ist es eine abgekürzte Leibrente. Ich muss sie nicht voll versteuern. Grob gesagt, geht ungefähr der Teil in die Versteuerung wie die Versicherung noch in Jahren läuft. Plus/Minus ein Jahr.

Mal angenommen, ich habe eine BUV, die bis zu meinem 67. Lebensjahr läuft. Und ich werde mit 37 Jahren berufsunfähig. Die versicherte Rente beträgt zu diesem Zeitpunkt 2.000 Euro. Da die Restlaufzeit bei 30 Jahren liegt, müssen nur 30% versteuert werden. Das sind bei 2.000 Euro 600 Euro. Das liegt noch unterhalb des Freibetrages. Ich muss also keine Steuern bezahlen.

Ich muss aber immer daran denken, dass ich die Sozialabgaben zahlen muss. Wenn ich nur berufsunfähig bin und weder arbeitslos gemeldet, noch krankgeschrieben, noch erwerbsgemindert, dann muss ich mich selbst freiwillig gesetzlich versichern. In diesem Fall muss ich auf die gesamte Rente Sozialabgaben bezahlen. Das sind dann grob 20%. Denn ich habe ja keinen Arbeitgeber, der mir die Hälfte abnehmen würde.

Es gilt also, die freiwillige gesetzliche Versicherung zu vermeiden. Das geht z.B., wenn ich die Möglichkeit habe, in die Familienversicherung zu kommen. Dazu sollte ich halt verheiratet sein. Und mein Partner hat idealerweise ein sozialversicherungspflichtiges Einkommen. Vorübergehend kann ich auch Arbeitslosengeld I beantragen. Dann übernimmt die Bundesagentur für Arbeit die Sozialversicherung.

Kann man eine Berufsunfähigkeitsversicherung von der Steuer absetzen?

Zunächst mal vorneweg: Wir sind keine Steuerberater. Aber die Beiträge zur Berufsunfähigkeitsversicherung wären theoretisch bis zu 1.900 Euro absetzbar. Für Arbeitnehmer. Für Selbständige wären es 2.800 Euro.

Aber Krankenversicherung, Pflegeversicherung, private Unfallversicherung usw. zählen hier dazu. Also hat der normale Angestellte die absetzbaren Beiträge schon mit der gesetzlichen Krankenversicherung ausgeschöpft.

Aber einfach mal den Steuerberater fragen. Vielleicht kennt der einen Trick. Und ja, wir haben auch eine passende Berufsunfähigkeitsversicherung für Steuerberater.

Fazit: Brauche ich eine Berufsunfähigkeitsversicherung und worauf sollte man achten?

Die Berufsunfähigkeitsversicherung ist die wichtigste aller Versicherungen. Für die allermeisten von uns. Denn nur wenige arbeiten aus Spaß. Die meisten bezahlen ihre Rechnungen mit dem Arbeitseinkommen. Und die meisten dieser Rechnungen muss ich auch bezahlen, wenn ich nicht mehr arbeiten kann. Die BU-Versicherung leistet schon dann, wenn ich meinen Beruf aus gesundheitlichen Gründen nur noch zur Hälfte ausführen kann. Das entspannt enorm.

Und tatsächlich sind Besitzer einer Berufsunfähigkeitsversicherung psychisch stabiler. Denn häufig entstehen psychische Probleme dadurch, dass ich merke, ich bin gesundheitlich bald nicht mehr in der Lage, mein Arbeitseinkommen zu verdienen. Aber ich muss weiterarbeiten, weil ich ohne meine Arbeit meinen Lebensunterhalt nicht mehr bestreiten könnte. Deswegen ist die Berufsunfähigkeitsversicherung tatsächlich die einzige Versicherung, die mich tatsächlich vor dem Risiko schützt. Nicht nur vor den finanziellen Folgen. Wer eine BU-Versicherung abschließen will, muss auf drei Dinge achten.

Das wichtigste ist eine gute Annahme. Ich muss versuchen, mich ohne Ausschluss oder Zuschlag zu versichern. Wenn das nicht geht, dann muss ich versuchen, den Ausschluss oder Zuschlag überprüfbar zu machen. Und wenn das nicht geht, muss der Ausschluss vernünftig formuliert sein. Denn oft sind Ausschlüsse überhaupt nicht so dramatisch wie es scheint. Vor allem, weil ja der Versicherer beweisen muss, dass der Leistungsfall mit dem Ausschluss zusammenhängt. Das geht nicht immer so einfach.

Nach der guten Annahme kommen die Vertragsbedingungen. Hier darf ich grundsätzlich davon ausgehen, dass die allermeisten Versicherungsbedingungen ok sind. Noch vor kurzem konnte man sich sicher sein, dass es keine allzu bösen Überraschungen gibt, wenn der Tarif nicht “smart” oder “basis” hieß. Mittlerweile gibt es sogar Tarife, die sich exklusiv nennen, die mit eingebauten Integralfranchisen arbeiten.

Über den Autor:

Philip Wenzel ist ein bundesweit anerkannter Experte für die Berufsunfähigkeitsversicherung, Dienstunfähigkeitsversicherung und Erwerbsunfähigkeitsversicherung. Er ist Fachwirt für Versicherungen und Finanzen, Versicherungsmakler und Autor eines Fachbuches über die Berufsunfähigkeitsversicherung. Außerdem schreibt er für diverse Fachmagazine und ist als Speaker bei Versicherungen und Fachtagungen tätig.