Was ist eine betriebliche Berufsunfähigkeitsversicherung?

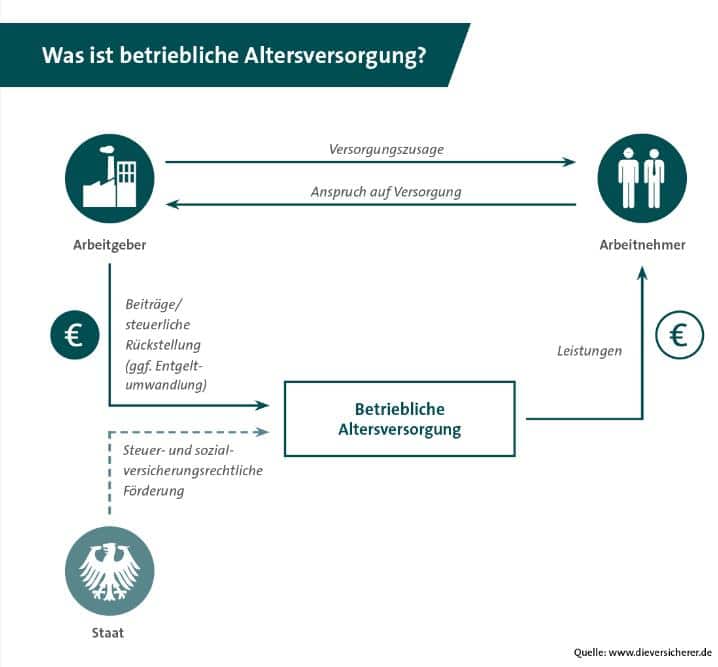

Voraussetzung für eine betriebliche Berufsunfähigkeitsversicherung als Direktversicherung ist ein Vertrag zwischen dem Arbeitgeber und dem Versicherer. Die Beitragszahlung erfolgt durch den Arbeitgeber. Dies kann durch eine Entgeltumwandlung des Arbeitnehmers oder durch eine reine Arbeitgeberfinanzierung passieren. Möglich ist ebenfalls eine Mischform.

Die betriebliche Vorsorge in Form der Altersvorsorge (BAV), Krankenversicherung (BKV) und Arbeitskraftabsicherung ist in der heutigen Zeit ein wichtiges Mittel um Fachkräfte für ein Unternehmen zu gewinnen. Die betriebliche Berufsunfähigkeitsversicherung nimmt hier eine ganz wichtige Stellung ein, denn Sie versichert mit der Arbeitskraft das wertvollste, was ein Arbeitnehmer hat. Und oftmals ist der Zugang zu dieser Absicherung aus unterschiedlichsten Gründen privat versperrt.

Wer zahlt die Beiträge?

Bei der Finanzierung der betrieblichen Berufsunfähigkeitsversicherung gibt es 3 Möglichkeiten:

- Die betriebliche Berufsunfähigkeitsversicherung wird alleine durch den Arbeitgeber. Das ist natürlich der optimale Fall für den Mitarbeiter. Der Beitrag wird zu 100 % vom Arbeitgeber beziehungsweise Unternehmen gezahlt. Das hat 2 Vorteile. Erstens dient es der Mitarbeiterzufriedenheit und Bindung an das Unternehmen und zweitens können die Kosten als Betriebsausgaben von der Steuer abgesetzt werden.

- Arbeitgeber und Arbeitnehmer zahlen jeweils die Hälfte. Hier spart der Mitarbeiter Lohnnebenkosten (wie zum Beispiel Krankenversicherung und Pflegeversicherung) und der Arbeitgeber kann seinen Anteil wieder als Betriebsausgaben deklarieren.

- Der Arbeitnehmer trägt alleine die Kosten der betrieblichen BU. Hier werden die Beiträge der Berufsunfähigkeitsversicherung über das Gehalt beziehungsweise die Entgeltumwandlung gezahlt. Durch den Beitrag wird das Bruttogehalt jeden Monat reduziert. Dafür sind die Beiträge steuerfrei und sozialabgabenfrei. In diesem Fall ist es ein schöner Zug, wenn die betriebliche Berufsunfähigkeitsversicherung durch den Arbeitgeber einen Zuschuss in Höhe der eingesparten Lohnnebenkosten bekommt. Dies ist sogar ab dem dem Jahr 2022 eine gesetzliche Verpflichtung seitens des Arbeitgebers, wenn er durch die Entgeltumwandlung in eine betriebliche Berufsunfähigkeitsversicherung Sozialabgaben spart.

Was für Leistungen sollte die betriebliche BU besitzen?

- Versichert ist immer der zuletzt ausgeübte Beruf. Dies sollte weltweit und ohne zeitliche Begrenzung in den Bedingungen verankert sein.

- Beitragsbefreiung, wenn die versicherte Person berufsunfähig wird

- Teilzeitklausel

- Keine konkrete Verweisung bei einer Verschlechterung des Einkommens von mehr als 20% des Bruttoeinkommens

- Vorläufiger Versicherungsschutz bei einem Unfall

- Umfassende Nachversicherungsgarantien

- Dynamik der Leistungen

- Kostenfreie Beratung zu Fragen der medizinischen Rehabilitation

- Übernahme der Kosten von Maßnahmen der medizinischen Rehabilitation

- Leistungen sollte die BU-Versicherung nach

- 6 Monaten ununterbrochener Berufsunfähigkeit (BU),

- bei voraussichtlich mindestens 6-monatiger BU,

- bei BU als Folge von Krankheit und Körperverletzung,

- bei BU als Folge von Kräfteverfall,

- bei Berufsunfähigkeit als Folge von Pflegebedürftigkeit auf Grund von Hilfebedarf bei mindestens 2 von 6 Verrichtungen des täglichen Lebens oder mittelschwerer oder schwerer Demenz und bei

- Berufsunfähigkeit infolge Infektionsgefährdung anderer Personen bei Vorlage eines unbefristeten GRV-Rentenbescheids oder des Bescheids eines berufsständischen Versorgungswerks in der Bundesrepublik Deutschland, dem die versicherte Person als Pflichtmitglied angehört über volle Erwerbsminderung allein aus medizinischen Gründen.

Muss der Arbeitgeber den Abschluss einer betrieblichen Berufsunfähigkeitsversicherung anbieten?

Unternehmen sind in der Pflicht, Ihren Mitarbeitern eine betriebliche Altersvorsorge (BAV) anzubieten. Zu der betrieblichen Altersversorgung gehört ebenfalls die BU-Versicherung und seit einiger Zeit die Grundfähigkeitsversicherung.

Seit dem Jahre 2019 ist für die betriebliche Altersvorsorge (BAV) ein Zuschuss sogar eine verpflichtende Leistung. Macht ein Mitarbeiter eine neue betriebliche Berufsunfähigkeitsversicherung im Rahmen der BAV, muss der Arbeitgeber knapp 15 % dazu zahlen. Dies gilt für Neuverträge. Aber die Pflicht für die Altverträge hat ab 2022 Bestand.

Diesen Anspruch haben alle Mitarbeiter. Dabei spielt es keine Rolle, ob jemand in Vollzeit oder in Teilzeit arbeitet. Geringverdiener und Minijobber haben ebenfalls die Möglichkeit dieser Variante einer Vorsorge. Holen Sie sich Hilfe von Experten in Ihr Unternehmen. Nehmen Sie mit uns Kontakt auf und lassen sich ein konkret auf Ihr Unternehmen erstelltes Angebot unverbindlich zukommen.

Was passiert mit meiner betrieblichen BU, wenn ich den Arbeitgeber wechsle?

Die betriebliche Berufsunfähigkeitsversicherung kann natürlich bei einem Arbeitgeberwechsel weitergeführt werden. Der Arbeitnehmer hat hier 3 Möglichkeiten.

- der Vertrag wird privat weitergeführt

- der neue Arbeitgeber übernimmt den Vertrag

- der Versicherungsschutz wird beitragsfrei gestellt. Damit verringert sich natürlich die versicherte BU-Rente

Kann der Arbeitnehmer mit einer betrieblichen BU Steuern sparen?

Die Zahlungen zur betrieblichen Berufsunfähigkeitsversicherung sind bis zu 8 Prozent der Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung West steuerfrei. So steht es im §3 Nr. 633 EStG. Im Jahr 2023 sind das 584 Euro im Monat beziehungsweise 7 008 Euro im Jahr.

Wie wird die BU-Rente bei einer eingetretenen Berufsunfähigkeit versteuert?

Hier muss der Arbeitnehmer genau aufpassen. Eine betriebliche Berufsunfähigkeitsversicherung hat zwar viele Vorteile, aber im Leistungsfall muss sie voll versteuert werden. Die private BU-Versicherung hat hier den Vorteil, dass die BU-Rente in der Leistungsphase als abgekürzte Leibrente behandelt wird.

Dies bedeutet, im Leistungsfall wird nur der Ertragsanteil der Berufsunfähigkeitsrente versteuert. Hat man die BU-Versicherung bis zum Alter von 65 Jahren abgeschlossen und die Berufsunfähigkeit tritt mit dem 40 Lebensjahr auf, müssen 26% der Rente versteuert werden.

Hier eine kleine Tabelle mit ein paar Beispielen:

| Restlaufzeit BU-Vertrag | Ertragsanteil |

|---|---|

| 10 Jahre | 12 % |

| 15 Jahre | 16 % |

| 20 Jahre | 21 % |

| 25 Jahre | 26 % |

| 30 Jahre | 30 % |

Die vollständige Tabelle findet man im § 55 Absatz 2 EstDV.

Was sind die Vorteile der betrieblichen Berufsunfähigkeitsversicherung über den Arbeitgeber?

Die Vorteile der betrieblichen BU liegen auf der Hand. Arbeitgeber und Arbeitnehmer sparen Abgaben zu Sozialversicherung und der Arbeitgeber kann die Beiträge als Betriebsausgaben beim Finanzamt angeben. Aber schauen wir uns die Vorteile für beide Parteien etwas genauer an.

Für den Arbeitnehmer

Wenn der Arbeitnehmer beispielsweise die BU als Direktversicherung abschließt, können bis zu 4 Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung West (BBG) steuerfrei und sozialabgabenfrei angelegt werden.

Außerdem:

- Weitere 4% der Beitragsbemessungsgrenze sind steuerfrei. Auf diese 4% werden bereits gezahlte Beiträge für eine pauschal besteuerte Direktversicherung-BU nach §40 b ESTG a.F. angerechnet.

- Es gibt einen zusätzlichen Bonus vom Arbeitgeber in den Vertrag. In der Regel beträgt dieser 15 % und resultiert aus seinen Ersparnissen zur Sozialversicherung.

- Sie können die Beitragszahlung und den Beginn der Berufsunfähigkeitsrente bei einer Berufsunfähigkeit flexibel und einfach gestalten.

- Leichte oder keine Prüfung der Gesundheit

Für den Arbeitgeber

- Mitarbeiterbindung und Mitarbeitergewinnung

- Einsparen von Beiträgen in die Sozialversicherung (Krankenversicherung, Pflegeversicherung)

- Es entstehen keine Kosten zum Pensions-Sicherungs-Verein (PSV)

- Keine weitere Kosten für die Verwaltung der Verträge

- Beiträge sind Betriebsausgaben

- Versorgungsansprüche kommen nicht in die Bilanz

- Keine finanziellen Risiken durch Anpassungen der Leistungen

- Die betriebliche Berufsunfähigkeitsversicherung kann ganz einfach bei einem Arbeitgeberwechsel übertragen werden

Betriebliche Berufsunfähigkeitsversicherung und Ihre Nachteile

Ein Nachteil der betrieblichen Berufsunfähigkeitsversicherung kann der Arbeitnehmer selbst ausschalten. Der Arbeitgeber zahlt die Beiträge der Absicherung an die Versicherung. Es spielt keine Rolle, ob die betriebliche BU durch Entgeltumwandlung bezahlt wird oder zu 100% arbeitgeberfinanziert ist.

Dies bedeutet, wenn der Arbeitnehmer mehrere Monate arbeitsunfähig ist, deshalb das Einkommen wegfällt und er Krankengeld von seiner Krankenkasse bekommt, kein Beitrag für die betriebliche BU an den Versicherer gezahlt wird. Damit die Berufsunfähigkeitsversicherung wegen Nichtzahlung vom Versicherer nicht gekündigt wird, muss die versicherte Person die Beiträge privat zahlen. Dies muss einem bewusst sein. Aber es betrifft natürlich nur wenige Monate, denn der Mitarbeiter bekommt in der Regel 6 Wochen Lohnfortzahlung, danach Krankengeld und bei einer 6-monatigen Arbeitsunfähigkeit die versicherte Berufsunfähigkeitsrente.

Ist die betriebliche Berufsunfähigkeitsversicherung ohne Gesundheitsprüfung möglich?

Es gibt Versicherungen, die bieten eine betriebliche Berufsunfähigkeitsversicherung ohne Gesundheitsprüfung und ohne jegliche Gesundheitsfragen an. Dies ist durch den Abschluss von Kollektivverträgen möglich.

So verzichtet die Condor Versicherung beispielsweise auf die Gesundheitsprüfung bei mindestens 10 angemeldeten Personen und bis zu einer monatlichen Berufsunfähigkeitsrente von 1 000 Euro.

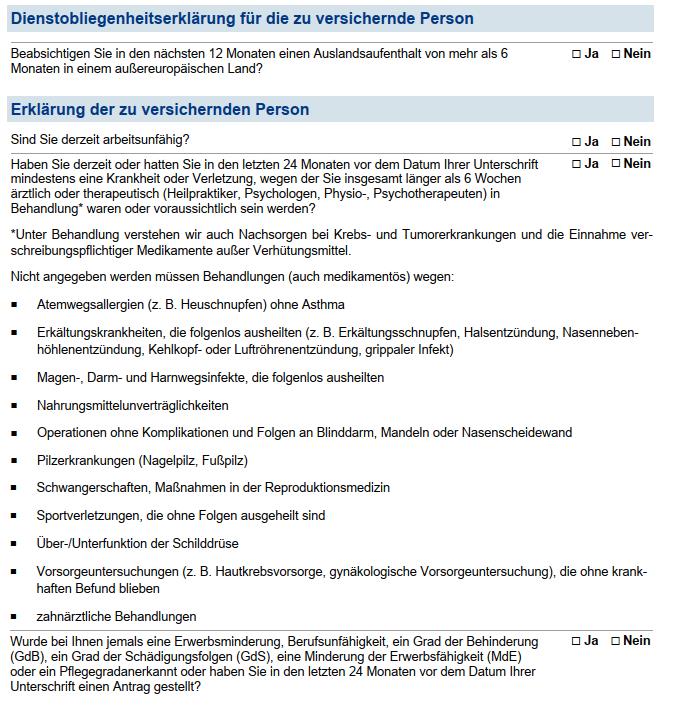

Bei den meisten Versicherungen gibt es auch die Möglichkeit der vereinfachten Dienstobliegenheitserklärung.

Eine Dienstobliegenheitserklärung kann folgendermaßen aussehen:

- Sind Sie zurzeit oder waren Sie in den letzten 2 Jahren arbeitsunfähig für einen zusammenhängenden Zeitraum von mehr als 2 Wochen, haben an einer Wiedereingliederung teilgenommen oder sind anerkannt erwerbsgemindert (MdE/GdS) oder schwerbehindert (GdB).

Beantwortet der Arbeitnehmer diese Frage mit einem Ja, dann ist eine vereinfachte Gesundheitsprüfung nicht möglich. Hier muss er dann einen Antrag mit vollständig beantworteten Gesundheitsfragen einreichen.

Bei der Allianz sieht ein Antrag mit einer Dienstobliegenheitserklärung zum Beispiel so aus:

Wenn Sie als Arbeitgeber wissen möchte, welche Versicherung Ihnen hier die passende Lösung für Ihre Belegschaft bietet, fragen Sie unseren Experten Philip Wenzel. Philip Wenzel ist als deutschlandweite Autorität im Bereich der Berufsunfähigkeitsversicherung bekannt. Bei einer unverbindlichen und kostenlosen Berufsunfähigkeitsversicherung Beratung zeigt er Ihnen die passenden Angebote, die zu Ihrem Unternehmen und Ihren Mitarbeitern passen.

Was sind die Unterschiede zwischen einer betrieblichen und privaten Berufsunfähigkeitsversicherung?

Wenn Arbeitnehmer den richtigen Vertrag haben, benötigen Sie bei der betrieblichen Berufsunfähigkeitsversicherung keine Gesundheitsprüfung. Selbst wenn eine schwere Krankheit vorliegt, wird diese unter Umständen (bei dem richtigen Anbieter) nicht abgefragt.

Bei privaten Berufsunfähigkeitsversicherungen ist dies unter keinen Umständen möglich. Hier kann es durchaus sein, dass bei bei bestehenden Krankheiten die Konditionen sich verschlechtern (Ausschluss oder Beitragsaufschlag) oder sogar eine Absicherung seitens der Versicherung abgelehnt wird.

Ein großer Unterschied besteht bei der Besteuerung der BU-Rente im Leistungsfall. Die betriebliche Berufsunfähigkeitsrente muss bei einer Berufsunfähigkeit voll versteuert werden. Eine privat abgeschlossene BU-Versicherung muss nur mit Ertragsanteil versteuert werden. Dafür hat der Arbeitnehmer natürlich auch Jahre oder Jahrzehntelang einen hohen Betrag nicht versteuert und keine Abgaben an die Krankenversicherung und Pflegeversicherung gezahlt. Wenn wir beraten, weisen wir immer auf diese finanzielle Lücke hin und vereinbaren eine höhere BU-Rente.

Fazit. Ist die betriebliche Berufsunfähigkeitsversicherung sinnvoll?

Das Aus im Beruf durch Krankheit oder einen Unfall führt bei vielen Familien dazu, dass bis zu 80% der Einkünfte von einen auf den anderen Tag nicht mehr da sind. Neben dem Verlust der Gesundheit sorgt die finanzielle Ungewissheit zu großen psychischen Belastungen. Die Erwerbsminderungsrente vom Staat kann die finanzielle Kluft nicht schließen.

Die geeignete Vorsorge für diesen Fall ist die BU-Versicherung. Leider ist diese im privaten Bereich meit mit hohen monatlichen Zahlungen verbunden. Für Angestellte mit einem handwerklichen Beruf in der heutigen Zeit sogar fast nicht bezahlbar.

Und genau hier setzt die betriebliche Berufsunfähigkeitsversicherung an. Nicht nur, dass der Arbeitnehmer hier Steuern und Beiträge zur Krankenversicherung, Pflegeversicherung und Arbeitslosenversicherung sparen kann. Nein, mit dem richtigen Kollektivvertrag bekommt man den Schutz ohne Gesundheitsfragen. Auch die negative Einstufung von vielen Berufsgruppen fällt weg, da ab wenigen Versicherten schon attraktive Tarife angeboten werden.

Eine betriebliche BU ist also überaus sinnvoll, wenn man bei der Berechnung der BU-Rente bedenkt, dass diese, wegen der höheren Besteuerung im Leistungsfall höher abgeschlossen werden muss. Die Steuer muss auf finanzielle Lücke bei Berufsunfähigkeit aufgeschlagen werden.

Wird die betriebliche Berufsunfähigkeitsversicherung über den Arbeitgeber finanziert, stellt sich die Frage nach dem sinnvoll natürlich nicht. Hier sollte man sofort abschließen.

FAQ – Fragen und Antworten zur betrieblichen BU

Ist eine Stundung der Beiträge bei vollem Schutz der BU-Versicherung möglich?

Bei vielen Versicherungen kann ein Stundung der Beiträge über einen zusammenhängenden Zeitraum von längstens 2 Jahren verlangt werden. Dabei bleibt der Versicherungsschutz bestehen. Nach Ablauf der Stundung muss der fehlende Beitrag nachgezahlt werden.

Warum ist der zusätzliche Abschluss einer Krankentagegeldversicherung so wichtig?

Neben der wichtigen BU Direktversicherung sollte jeder Arbeitnehmer eine angepasste Krankentagegeldversicherung besitzen. Bevor ein Arbeiter oder Angestellter berufsunfähig wird, geht in der Regel eine längere Arbeitsunfähigkeit voraus.

Bei den meisten Arbeitnehmern wird das Krankengeld, nach der Lohnfortzahlung, von einer gesetzlichen Krankenkasse gezahlt. Das Krankengeld beträgt knapp 70 Prozent vom Bruttoeinkommen, jedoch höchstens 90 Prozent vom Netto.

Da hier noch der Beitrag für die Rentenversicherung und Arbeitslosenversicherung abgezogen werden, kommt eine wesentliche niedrigere Auszahlung als der übliche Nettolohn zustande. Diese finanzielle Lücke lässt sich sehr gut mit einer privaten Krankentagegeldversicherung versichern.

Einen Anspruch auf Krankengeld haben

- Arbeitnehmer, wenn Sie länger als 6 Wochen krank sind,

- Selbstständige, die mit Anspruch auf Krankengeld bei einer Kasse versichert sind,

- Künstler und Publizisten, die in der Künstler-Sozialkasse versichert sind und

- Empfänger von ALG I.

Betriebliche BU im Test

Das Rating für Berufsunfähigkeitsversicherungen (BU) für das Jahr 2023, durchgeführt von der Ratingagentur Franke und Bornberg, zeigt eine hohe Qualität der angebotenen Tarife. In der Analyse wurden 125 Tarife und 759 Tarifvarianten untersucht. Dabei erhielt fast die Hälfte der Tarife (44,8 %) die höchste Bewertung von FFF+ („hervorragend“). Insbesondere bei Berufsunfähigkeitsversicherungen, die über den Arbeitgeber abgeschlossen werden, ist die Qualität besonders hoch.

Der Markt für Berufsunfähigkeitsversicherungen wächst stetig und verzeichnet mit 45,6 Millionen Erwerbstätigen in Deutschland einen neuen Höchststand. Trotz steigender Bruttoeinkommen müssen viele Menschen aufgrund der hohen Inflation ihre Ausgaben sorgfältig planen. Vor diesem Hintergrund hat Franke und Bornberg sein BU-Rating aktualisiert.

Michael Franke, Geschäftsführer der Franke und Bornberg GmbH, bemerkt, dass die Qualität der Berufsunfähigkeitsversicherungen nach über 28 Jahren im Wettbewerb sehr hoch ist und in der Spitzengruppe kaum noch Verbesserungen zu erwarten sind. Daher fokussieren sich Versicherer auf bestimmte Zielgruppen und spezielle Bedürfnisse, etwa durch spezielle Tarifklauseln für bestimmte Berufsgruppen.

Die Stabilität der Versicherungsanbieter wird zunehmend als wichtiges Kriterium bei der Auswahl eines BU-Tarifs angesehen. Deshalb bezieht Franke und Bornberg seit 2021 auch die Ergebnisse des map-reports über die Stabilität der BU-Versicherer in ihr Rating ein.

Der Markt für eigenständige BU-Direktversicherungen über den Arbeitgeber ist relativ klein. Nur 26 Versicherungsgesellschaften bieten derzeit 36 Tarife mit insgesamt 45 Tarifvarianten an. Bei diesen Tarifen ist die Qualität besonders hoch: 55,6 % erhalten die höchste Bewertung von FFF+ und weitere 22,2 % werden als „sehr gut“ (FFF) eingestuft. Kein Tarif erhielt eine niedrigere Bewertung.

Abschließend stellt Michael Franke fest, dass der Fokus zunehmend auf anderen Aspekten als nur Preis und Bedingungen liegt. Zu diesen Aspekten zählen die Praxis der Schadensregulierung und die Stabilität des Versicherers, aber auch die zunehmende Bedeutung nachhaltigen Konsums für die Verbraucher.

Die beste Kombination ist eine private Unfallversicherung, BU-Versicherung und Krankentagegeldversicherung. Die Worksurance ist ein bundesweit agierender Versicherungsmakler, der sich das Thema Vorsorge und Arbeitskraftabsicherung auf die Fahne geschrieben hat.

Nutzen Sie unsere Experten und unseren Service um Ihren Arbeitnehmern passende Vorsorgeprodukte anbieten zu können.Einen Überblick der möglichen Versicherungen (unter anderem Rürup-Rente, Riester-Rente, Risikolebensversicherung) finden Sie auf der Startseite.

Kunden finden uns ebenfalls auf Facebook und Youtube. Melden Sie sich einfach mit einer E-Mail, wenn Sie Informationen benötigen oder Fragen haben.

Über den Autor:

Philip Wenzel ist ein bundesweit anerkannter Experte für die Berufsunfähigkeitsversicherung, Dienstunfähigkeitsversicherung und Erwerbsunfähigkeitsversicherung. Er ist Fachwirt für Versicherungen und Finanzen, Versicherungsmakler und Autor eines Fachbuches über die Berufsunfähigkeitsversicherung. Außerdem schreibt er für diverse Fachmagazine und ist als Speaker bei Versicherungen und Fachtagungen tätig.