Jedes Jahr werden in Deutschland mehrere 100 000 Leistungsfälle in der privaten Berufsunfähigkeitsversicherung reguliert. Dieser Ratgeber soll Ihnen zeigen, was man beachten sollte, wenn man eine Berufsunfähigkeitsrente beantragen will.

Wann habe ich einen Anspruch auf eine private Berufsunfähigkeitsrente?

Wenn man von der Versicherung als berufsunfähig eingestuft wird, hat man einen Anspruch auf die private BU-Rente. Die Beweislast liegt beim Versicherten.

Der Versicherte muss beweisen, dass

- eine gesundheitliche Einschränkung vorliegt

- und diese die versicherte Person zu mindestens der Hälfte in den Tätigkeiten, die im beruflichen Alltag im Durchschnitt ausgeübt werden, einschränkt.

Die gesundheitliche Einschränkung alleine ist also kein Leistungsauslöser. Der Auslöser “Berufsunfähigkeit” verknüpft eine gesundheitliche Einschränkung mit den individuell ausgeübten Tätigkeiten der versicherten Person. Das macht den Leistungsfall auch so kompliziert.

Ich mach mal ein Beispiel:

Angenommen, ich arbeite als Bäcker und backe jeden Tag 1.000 Brötchen und verkaufe diese auch selbst im Laden. Ich bin berufsunfähig, wenn ich nur noch 500 Brötchen backen kann, weil mein Rücken verletzt ist, aber auch, wenn ich keine 500 Brötchen mehr verkaufen kann, weil ich nach einem Unfall optisch entstellt bin und niemand mehr bei mir einkaufen will. Der letzte Teil ist bei meinem Gesicht eher theoretisch. Aber ich kann ja nicht mal backen… Ist ja nur ein Beispiel 😉

Es kommt also nicht so sehr auf die Krankheit an, sondern darauf, wie die gesundheitliche Einschränkung meinen beruflichen Alltag beeinflusst. Und es kommt nicht mal so sehr darauf an, wie lange ich noch arbeiten kann. Also, ob ich nun nur noch 4 statt vorher 8 Stunden arbeiten kann. Es kommt darauf an, ob ich noch ein sinnvolles Arbeitsergebnis erzielen kann.

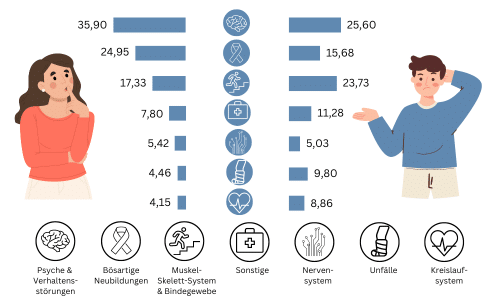

Welche Krankheiten führen häufig zu einer Berufsunfähigkeit?

Folgende Krankheiten führen am häufigsten zu einer Anerkennung der Berufsunfähigkeitsrente:

- Bösartige Neubildung durch Krebs

- Psychische Krankheiten und Verhaltensstörungen

- Krankheiten des Kreislaufsystems

- Krankheiten des Muskel-Skelett-Systems und Bindegewebes

- Unfälle und sonstige Ursachen.

Eine Krankheit allein führt aber nicht zur Berufsunfähigkeit. Ich muss auch noch nachweisen, dass ich meine Arbeit, so wie ich sie zuletzt ausgeübt habe, als ich noch vollkommen gesund war, nur noch zur Hälfte ausüben kann. Deshalb stehen psychische Erkrankungen auch immer an erster Stelle der Gründe für eine Berufsunfähigkeit. Denn einer psychischen Erkrankung ist es egal, in welchem Beruf ich arbeite. Mit einer Depression bleibe ich zu Hause, unabhängig davon, ob ich im Büro oder in einer Werkstatt arbeite.

Wenn ich also Berufsunfähigkeitsrente beantragen will, muss ich mir vorher überlegen, seit wann meine Erkrankung mich im Beruf einschränkt. Dann kann ich auch festlegen, wie mein Arbeitsalltag zu diesem Zeitpunkt ausgestaltet war und wie sehr ich jetzt darin eingeschränkt bin.

Und selbstverständlich können auch mehrere Krankheiten gleichzeitig zu einer Berufsunfähigkeit führen. Oft führen psychische Erkrankung auch noch zu Rückenschmerzen, Haut- oder Darmerkrankungen.

Ab wann gilt man als berufsunfähig?

Sollte es zu einer Prüfung von Art und Umfang einer beantragten Berufsunfähigkeit kommen, ist der Berufsunfähigkeit Definition in den Bedingungen der bestehenden Berufsunfähigkeitsversicherung zu folgen. Diese Definition ist die Grundlage der Leistungsregulierung und ist in fast allen Berufsunfähigkeitsversicherungen sehr ähnlich.

Da es hierzu aber schon sehr viel Rechtsprechung gibt, ist es schon fast egal, wie die einzelnen Definitionen sind. Wenn ich Berufsunfähigkeitsrente beantragen will, sollte ich deshalb sehr genau wissen, wie der Stand der Rechtsprechung ist. Dann weiß ich auch, was ein BU-Versicherer darf und was nicht.

So können unterschiedliche Berufsunfähigkeit Definitionen aussehen:

“Wenn Sie

- in Folge Krankheit, Körperverletzung oder eines mehr altersentsprechenden Kräfteverfalls,

- die ärztlich nachzuweisen wird,

- voraussichtlich 6 Monate ununterbrochen außerstande sind oder bereits 6 Monate ununterbrochen außerstande gewesen sind, Ihren Beruf auszuüben,

- und Sie auch keine andere Tätigkeit ausüben, die Ihrer bisherigen Lebensstellung entspricht,

so liegt von Beginn an eine vollständige Berufsunfähigkeit vor.”

Oder so:

“Eine Leistung kann gemäß §2 Absatz BUZ beanspruchen, wer infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, zu mindestens 50 Prozent im Vergleich mit einem körperlich und geistig Gesunden mit vergleichbaren Fähigkeiten und Kenntnissen außerstande ist, seinen Beruf auszuüben. Dieser Zustand muss mindestens 6 Monate andauern.”

Bei der unteren Definition fehlt die sogenannte Fiktion, aber diese findet sich weiter hinten, wo es sinngemäß heißt, das BU auch ist, wer bereits 6 Monate BU war. Das ist sehr wichtig. Denn der Nachweis, dass man 6 Monate krank und außerstande zu arbeiten war, ist deutlich einfacher als der, dass man in Zukunft krank und außerstande zu arbeiten sein wird.

Aber auch wenn sich die beiden Definitionen vom Wortlaut her stark unterscheiden, so bedeuten sie inhaltlich beide, dass ich aufgrund einer gesundheitlichen Einschränkung für 6 Monate nur noch zur Hälfte in meinem Beruf arbeiten können muss.

Wie kann man eine Berufsunfähigkeitsrente beantragen?

Ich muss bei der Versicherung Berufsunfähigkeit behaupten. Dann beginnt die Prüfung. Nachdem der Anspruch bei der Versicherung hinterlegt wurde, sollte der Versicherer sich bei dem Versicherungsnehmer melden. Dies geschieht am besten gleich per Telefon.

Was ganz wichtig ist: Der Versicherte muss dem Berufsunfähigkeitsversicherer die BU beweisen. Der Versicherer muss gar nichts tun.

Nach dem ersten Gespräch wird in der Regel ein spezieller Fragebogen an den Versicherten versandt. Das hat den Grund, Informationen zum medizinischen Sachverhalt, zur medizinischen Vorgeschichte, zum beruflichen Alltag, der Ausbildung und beruflichen Erfahrung zu erhalten. Sie sind schon sehr weit, wenn Sie die Berufsunfähigkeit erfolgreich beantragen wollen.

Wenige Versicherungen unterstützen den Versicherten sogar persönlich vor Ort. Ein Experte der Versicherung besucht den Versicherten persönlich, hilft ihm beim Ausfüllen des Fragebogens und sammelt zum Leitungsfall notwendige Informationen. Das ist wichtiger Schritt, um die Berufsunfähigkeitsrente erfolgreich beantragen zu können.

Was brauche ich, um eine mögliche Berufsunfähigkeit beantragen zu können?

Um eine Berufsunfähigkeitsrente beantragen zu können, benötigen Sie in der Regel folgende Unterlagen und Informationen:

1. Versicherungspolice: Diese enthält alle relevanten Informationen zu Ihrem Vertrag.

2. Ärztliche Bescheinigungen und Befunde: Sie müssen nachweisen, dass Sie aufgrund Ihrer gesundheitlichen Situation nicht mehr in der Lage sind, Ihren Beruf auszuüben. Dazu gehören in der Regel detaillierte medizinische Berichte und Gutachten Ihrer behandelnden Ärzte.

3. Berufliche Informationen: Sie müssen detaillierte Informationen zu Ihrem Beruf und Ihren beruflichen Tätigkeiten vorlegen, einschließlich einer Beschreibung Ihrer üblichen Aufgaben und Arbeitsbedingungen. Hier geht es darum, dem Versicherer ein Bild zu vermitteln, wie ihr durchschnittlicher Arbeitstag aussieht, damit er beurteilen kann, was davon die Hälfte ist.

4. Leistungsantrag: Dies ist das Formular, das Sie bei Ihrer Versicherungsgesellschaft einreichen müssen, um Leistungen aus der Berufsunfähigkeitsversicherung zu beantragen. Es enthält Fragen zu Ihrem Gesundheitszustand, Ihrer Arbeitsfähigkeit und Ihrer beruflichen Situation.

5. Weitere Informationen: Abhängig von Ihrer spezifischen Situation und den Anforderungen Ihres Versicherers können weitere Unterlagen erforderlich sein.

Es ist wichtig, dass Sie sich direkt an Ihren Versicherer wenden, um genaue Informationen über die benötigten Unterlagen und den Prozess zu erhalten. Jeder Versicherer hat möglicherweise unterschiedliche Anforderungen und Prozesse.

Und falls Sie keinen Fehler riskieren möchten, wenn Sie Ihre Berufsunfähigkeitsrente beantragen, dann kontaktieren Sie einen Experten. Und das am Besten, bevor Sie den Antrag eingereicht haben, damit nicht schon die ersten Fehler gemacht wurden.

Welcher Arzt kann berufsunfähig schreiben?

Obwohl jeder Arzt in der Lage ist, eine medizinische Beurteilung vorzunehmen und den Gesundheitszustand eines Patienten zu dokumentieren, obliegt die Entscheidung über die Berufsunfähigkeit nicht dem Arzt, sondern der Versicherungsgesellschaft. Der Arzt weiß ja nicht, was ich arbeite und kann deshalb nicht einschätzen, wann die 50% erreicht sind.

Der Arzt kann aber einen detaillierten medizinischen Bericht erstellen, der Informationen über den Gesundheitszustand des Patienten, die Diagnose, die Behandlung und die Prognose enthält. Dieser Bericht kann belegen, dass der Patient aufgrund seiner gesundheitlichen Verfassung nicht mehr in der Lage ist, seinen Beruf auszuüben.

Die Versicherungsgesellschaft prüft dann die medizinischen Unterlagen und andere relevante Informationen (wie zum Beispiel berufliche Daten) und entscheidet auf dieser Grundlage, ob der Versicherte berufsunfähig ist oder nicht. Diese Entscheidung berücksichtigt sowohl medizinische als auch berufliche Aspekte und erfolgt nach den Bedingungen des jeweiligen Versicherungsvertrags.

Welche Unterlagen (Dokumente und Formulare) werden bei einem Antrag auf Berufsunfähigkeit benötigt?

In der Regel unterscheiden sich die zu einreichenden Unterlagen bei den Versicherungen nicht großartig. Bei der Allianz Versicherung gestaltet es sich folgendermaßen:

“Wenn Leistungen wegen einer Berufsunfähigkeit verlangt werden, müssen der Allianz unverzüglich auf Kosten des Anspruchstellers folgende Auskünfte und Unterlagen eingereicht werden, die zur Feststellung einer Leistungspflicht seitens der Berufsunfähigkeitsversicherung erforderlich sind:

1. eine Darstellung der Ursachen der Berufsunfähigkeit;

2. ausführlich Berichte der Ärzte, von denen der Anspruchsteller untersucht wurde oder bei denen er in Behandlung ist oder war. Erforderlich sind Angaben zu Ursachen, Beginn, Art, Verlauf und voraussichtlicher Dauer des Leidens sowie über dessen Auswirkungen auf die Berufsfähigkeit;

3. Unterlagen über den Beruf, über die Stellung und Tätigkeit zum Zeitpunkt des Eintritts der Berufsunfähigkeit sowie über die eingetretenen Veränderungen;

4. bei Berufsunfähigkeit aufgrund eines Tätigkeitsverbots nach § 31 Bundesinfektionsschutzgesetz (IFSG) zusätzlich der Bescheid über das Verbot der Tätigkeit und die dazugehörigen Unterlagen;

5. wenn Leistungen aufgrund voller Erwerbsminderung verlangt werden, den Bescheid der deutschen Rentenversicherung über die unbefristete Rente wegen voller Erwerbsminderung.

Der Versicherer hat die Berechtigung, auf seine Kosten im Rahmen zur Feststellung der Leistungspflicht erforderlichen Umfangs mit Einwilligung des Kunden personenbezogene Daten bei den folgenden Stellen und Personen zu erheben:

- Ärzte,

- Krankenhäuser,

- sonstige Krankenanstalten,

- Pflegeheime und Pflegepersonen,

- Sachverständige und andere Personenversicherer,

- gesetzliche Krankenkassen,

- Berufsgenossenschaften und Behörden.

So eine Erhebung von Daten kann der Kunde verweigern oder eine bereits erteilte Einwilligung widerrufen. Leistungen der Versicherung werden jedoch nicht fällig, wenn der Versicherer aufgrund dieses Verhaltens nicht feststellen kann, ob und in welchem Umfang die Versicherung eine Pflicht zur Leistung hat.”

Welche Hilfe können Sie beim Antrag auf Berufsunfähigkeitsrente von uns erwarten?

Wir als WORKSURANCE dürfen im Leistungsfall nur unsere Kunden, die bei uns eine Berufsunfähigkeitsversicherung abgeschlossen haben, begleiten und unterstützen.

Hier sorgen wir für eine effizientere Durchsetzung Ihrer Rechte, wenn Sie vorhaben einen Antrag auf Berufsunfähigkeit zu stellen. Unsere Dienstleistungen richten sich konsequent nach den Bedürfnissen der Interessenten und Versicherten. Wir klären unter anderem folgende Fragen für Sie:

- Wie sollte der der Prozess für einen Antrag auf Berufsunfähigkeit ablaufen?

- Welche rechtlichen und medizinischen Anforderungen beim Antrag auf eine Berufsunfähigkeit sind zu erfüllen?

- Was darf der Versicherer und was darf er nicht?

- Ist ein befristetes Anerkenntnis oder eine Abfindung sinnvoll?

Konkret helfen wir Ihnen bei der Vorbereitung des Leistungsantrags und übernehmen die Korrespondenz mit dem Versicherer. Dies gibt Ihnen mehr Zeit zur Genesung.

Und wenn wir einen Fall als zu kompliziert einschätzen, dann holen wir uns Unterstützung bei Experten und Fachanwälten, die mit uns kooperieren. Wir kennen unsere Grenzen und wollen Ihren Rentenanspruch nicht gefährden.

Was empfiehlt unser Experte Philip Wenzel?

Am besten ist es, wenn ich ehrlich zu mir selbst bin. Ich muss wissen, was ich kann und was nicht. Wenn ich z.B. eine neue Grafikkarte kaufe, dann kann ich die auswechseln, wenn alle Stecker von der neuen Karte mit den Steckern der alten kompatibel sind. Wenn nicht, dann kann ich entweder einfach alles mit Gewalt da reinstopfen, wo ich denke, dass es hingehört und mich dann über die neue Karte beschweren, dass alles kaputt ist. Oder ich lass die Finger davon und beauftrage einen Experten.

Wenn ich eine Berufsunfähigkeitsrente beantragen will, ist das genau so. Angenommen, ich bin Koch und habe meinen Geruchs- und Geschmackssinn verloren, dann darf es gern jeder mal selbst versuchen. Denn an sich ist die Sache hier ziemlich eindeutig.

Wenn es aber komplizierter ist, dann sollte ich einen Experten zur Hilfe heranziehen.

Aber auch bei offensichtlichen Leistungsfällen kann es passieren, dass ich einen fachlichen Fehler mache, der mir nicht auffällt. Deshalb ist Unterstützung immer gut. Denn das Ungleichgewicht im Wissen ist hier enorm. Der Versicherer beschäftigt sich jeden Tag den ganz Tag mit Leistungsfällen. Und der normale Mensch macht das halt nicht.

Ein effektiverer Ansatz wäre es, wenn alle Versicherungsgesellschaften in jedem Leistungsfall Unterstützung bereitstellen könnten, wie es bei manchen Berufsunfähigkeitsversicherungen bereits der Fall ist. Es stehen diverse Serviceleistungen zur Verfügung, darunter Teleclaiming, persönliche Betreuung vor Ort, individuelle Ansprechpartner und neuerdings auch digitale Unterstützungsangebote.

Dennoch kann mit diesen Maßnahmen das Kernproblem nicht behoben werden. Aufgrund der medial vermittelten Wahrnehmung, dass Versicherungen selten ihre Leistungen erbringen, besteht ein allgemeines Misstrauen gegenüber den Berufsunfähigkeitsversicherungen. Daher wird die angebotene Unterstützung zur Überwindung dieses Vertrauensdefizits oft nicht angenommen, da das bestehende Misstrauen diesem entgegenwirkt.

Eine potenzielle Lösung könnte darin bestehen, neutrale Unterstützung im Falle von Leistungsansprüchen anzubieten. Es existieren bereits Anbieter, die bei einer Ablehnung die Kosten für die Überprüfung der Ablehnungsentscheidung übernehmen oder Geld zahlen, das für unabhängige Experten genutzt werden kann, wenn z.B. ein Gutachten verlangt wird und sich der Leistungsfall dadurch in die Länge zieht und komplexer wird. Dies stellt einen Schritt in eine positive Richtung dar.

Und obwohl eine Ablehnung der beantragten BU-Rente bereits eine Richtung vorgibt und es erheblich schwieriger ist, diese Entscheidung zu revidieren, muss die Versicherung dennoch alle Regulierungsregeln einhalten. Es ist durchaus anzunehmen, dass ein Versicherer, der bereit ist, seine Entscheidung überprüfen zu lassen, keine betrügerischen Absichten hat, da dies sonst bei jeder Überprüfung offenkundig würde.

Am Ende geht es aber selbstverständlich nicht um da Vertrauen, sondern darum, den unterschiedlichen Wissensstand im Leistungsfall auszugleichen, damit Versicherte eine Berufsunfähigkeitsrente leichter beantragen können.

Wann wird eine beantragte Berufsunfähigkeit nicht bezahlt?

Hier gibt es leider mehrere Möglichkeiten, warum eine beantragte Berufsunfähigkeitsrente von der Versicherung abgelehnt wird. In vielen Fällen sind die Menschen nicht arbeitsfähig und haben wegen ihrer Krankheit nicht die Kraft und damit nicht die Zeit, die benötigten Dokumente zusammenzustellen.

Folgende Gründe führen dazu, damit eine beantragte BU-Rente abgelehnt wird:

- Medizinische Ablehnung (Berufsunfähigkeitsgrad nicht erreicht)

- Anfechtung, Rücktritt (kausal), Rücktritt und Anfechtung

- Prognosezeitraum nicht erfüllt (keine 6 Monate eingeschränkt)

- Ausschlusstatbestand (Gemäß den Bedingungen zum Beispiel Vorsatz)

- Ausschlussklausel

- Konkrete, abstrakte Verweisung und Umorganisation

- Sonstige Gründe.

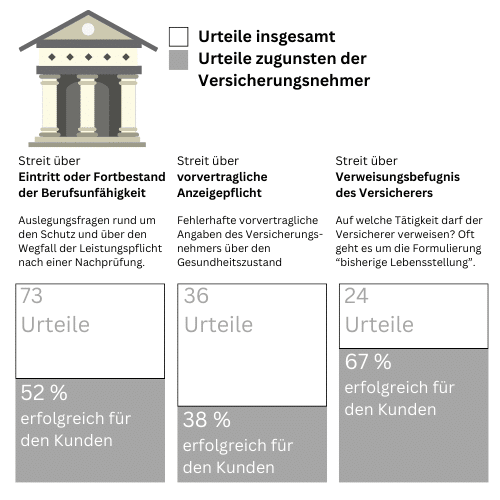

Hin und wieder wird aber auch die Regulierungspraxis der Berufsunfähigkeitsversicherungen kritisch betrachtet. Bei vielen Menschen hält sich sehr hartnäckig das Vorurteil, dass im Leistungsfall die meisten Versicherungen eh nicht zahlen. Vielleicht auch aus diesem Grund haben sich die Experten und Analysten von Stiftung Warentest „Finanztest“ die aktuelle Praxis der Regulierung genauer angeschaut. Dabei wurden über 140 Gerichtsentscheide angeschaut und bewertet. Das Ergebnis ist nicht überraschend.

Wird der Kunde berufsunfähig, ist er in diesem Fall im Durchschnitt 47 Jahre alt. In 70 Prozent der Fälle zahlt der Versicherer die versicherte Berufsunfähigkeitsrente. Dies passiert ohne Streit vor Gericht. Kommt es aber wirklich zu einem Rechtsstreit, dann liegen die Chancen beider Parteien gleich, also 50:50. Von den über 140 untersuchten Gerichtsurteilen befassten sich über 70 mit dem Eintritt oder Fortbestand der BU.

In 52 Prozent der Fälle wurde für den Kunden entschieden. Bei der vorvertraglichen Anzeigepflicht sah es nicht so positiv aus. Bei 36 Urteilen waren hier die Leistungssteller nur zu 38 Prozent erfolgreich. Besser war es wieder bei der Verweisungsbefugnis der Versicherer. 67 Prozent der Verfahren waren hier für den Kunden erfolgreich.

Leider wird eine beantragte Berufsunfähigkeitsrente mit am häufigsten wegen „Nichtreaktion des Kunden“ abgelehnt. Und mehr als 30 Prozent der Ablehnungen entfallen auf die Nichterreichung des BU-Grades von 50%. Beides kann mit einem Experten an der Seite optimiert werden.

Der BU-Expertenservice, mit dem wir im Leistungsfall kooperieren, hat eine Leistungsquote von über 90%, da der Versicherte unterstützt wird, dran zu bleiben und auch den BU-Grad korrekt nachzuweisen.

Welche Versicherungen regulieren im Leistungsfall besonders fair?

Die Berufsunfähigkeitsversicherung ist als Lohnersatzleistung konzipiert und sollte im Idealfall das Lebenseinkommen absichern. Dabei geht es in Summe oft um siebenstellige Beträge. Deshalb prüfen die Versicherungsgesellschaften auch genau, ob der Anspruch auch wirklich besteht. Und ob diese Prüfung immer fair abläuft, hat die BU-Expertenservice GmbH aus unserer Firmengruppe gemeinsam mit ASSEKURATA geprüft. Dabei wird keine Note, sondern nur das Siegel “fair” verliehen. Oder eben nicht verliehen.

Auch das Analysehaus Franke&Bornberg hat im Jahre 2023 das sogenannte „BU-Leistungspraxisrating“ veröffentlicht. Hierbei wurden 11 freiwillig teilnehmende Versicherer aufgrund ihrer Leistungsregulierung untersucht.

Die untersuchten Versicherungen haben im Jahr 2021 4 von 5 Anträge auf Auszahlung einer Berufsunfähigkeitsrente anerkannt. Eine hohe Quote bei der Anerkennung hatten die Krebserkrankungen, was vermutlich daran liegt, dass hier nur für einen kurzen Zeitraum geleistet werden muss. Weitere hohe positive Anerkennungsraten hatten Krankheiten des Kreislaufsystems, psychische Krankheiten und Verhaltensstörungen.

BU-Leistungspraxis-Rating 2022

| BU-Leistungspraxis-Rating 2022 | Note | Gesamtwertung |

|---|---|---|

| Allianz Lebensversicherung | FFF+ | Hervorragend |

| Ergo Vorsorge | FFF+ | Hervorragend |

| Generali Deutschland | FFF+ | Hervorragend |

| Nürnberger | FFF+ | Hervorragend |

| Zurich | FFF+ | Hervorragend |

| Gothaer | FFF | Sehr gut |

| Hannoversche | FFF | Sehr Gut |

| Signal Iduna | FFF | Sehr Gut |

| Dialog | FF+ | Gut |

Auch 2022 wurde von der Fachzeitschrift Focus Money das Regulierungsverhalten der Versicherungen von über 50 000 Kunden bewertet. 15 Versicherungen erhielten hier eine eine überdurchschnittliche Bewertung. Unter anderem wurden hier die Allianz, Barmenia Lebensversicherung, VPV Lebensversicherungs-AG und die WWWK Lebensversicherung a.G. als Top-Anbieter ausgezeichnet.

Diese Auszeichnung sind zwar notwendig, um den Markt regelmäßig überprüfen zu können. Aber wir sprechen auf dieser Grundlage keine Empfehlungen aus. Denn wer heute hervorragend reguliert, muss das nicht zwangsläufig auch in 20 Jahren tun, wenn der Leistungsfall bei mir und meinem Vertrag eintritt.

Interessante und aktuelle Fragen (FAQ) zur Berufsunfähigkeitsversicherung

Ist die Zahlung einer BU-Rente rückwirkend möglich?

Ja, die Zahlung einer Berufsunfähigkeitsversicherung kann rückwirkend erfolgen. Wenn die Berufsunfähigkeit festgestellt wird, wird die Berufsunfähigkeitsrente in der Regel ab dem Zeitpunkt gezahlt, ab dem die Berufsunfähigkeit bestanden hat, und nicht erst ab dem Zeitpunkt der Antragstellung oder der ärztlichen Feststellung. Ganz korrekt wird mir dem Monatsersten gezahlt, der auf den Eintritt der BU folgt.

Hier ein Beispiel: Herr Müller ist ein Dachdecker und hat eine Berufsunfähigkeitsversicherung abgeschlossen. Im April 2023 stürzt er bei der Arbeit vom Dach und bricht sich das Bein. Die Ärzte stellen fest, dass die Verletzung so schwer ist, dass Herr Müller seinen Beruf als Dachdecker nicht mehr ausüben kann.

Herr Müller stellt sofort einen Antrag auf Berufsunfähigkeitsrente bei seiner Versicherung. Es dauert jedoch einige Zeit, bis alle erforderlichen medizinischen Gutachten vorliegen und die Versicherung den Antrag bearbeiten kann. Erst im November 2023 stellt die Versicherung fest, dass Herr Müller berufsunfähig ist und somit Anspruch auf die Berufsunfähigkeitsrente hat.

Die Versicherung zahlt die Berufsunfähigkeitsrente rückwirkend ab Mai 2023. Herr Müller erhält also eine Nachzahlung für die Monate zwischen dem Unfall und der Bewilligung seiner Berufsunfähigkeitsrente.

Es ist wichtig zu beachten, dass die genauen Bedingungen und Zeitrahmen von Versicherer zu Versicherer variieren können, so dass es immer ratsam ist, die spezifischen Vertragsbedingungen zu überprüfen oder sich direkt an den Versicherer zu wenden, um Klarheit zu erlangen.

Bei welchem Beruf besteht das größte Risiko berufsunfähig zu werden?

Laut Statistiken sind die Berufsgruppen mit dem höchsten Risiko für Berufsunfähigkeit oft diejenigen, die körperlich anstrengend sind oder eine hohe psychische Belastung mit sich bringen. Dies sind häufig Berufe in der Bauindustrie, im Gesundheitswesen oder in sozialen Berufen.

Zum Beispiel haben Dachdecker, Maurer und andere Bauarbeiter aufgrund der körperlichen Anforderungen und der Gefahr von Arbeitsunfällen ein überdurchschnittlich hohes Risiko, berufsunfähig zu werden.

Ebenso können Krankenschwestern und Altenpfleger aufgrund der hohen physischen und psychischen Belastungen ein erhöhtes Risiko für Berufsunfähigkeit aufweisen. Es ist jedoch wichtig zu beachten, dass die genauen Risikoprofile je nach Land, Arbeitsbedingungen und anderen Faktoren variieren können. Darüber hinaus können auch individuelle Faktoren wie das Alter, der Gesundheitszustand und der Lebensstil das Risiko für Berufsunfähigkeit beeinflussen.

Wie oft wird die Berufsunfähigkeit von der Versicherung geprüft?

Auf jeden Fall muss der Versicherte die Berufsunfähigkeit nicht jedes Jahr neu beantragen. Sobald die Leistungspflicht einmal anerkannt ist, besteht für den Versicherer nur noch die Möglichkeit, seine Entscheidung im Rahmen eines sogenannten Nachprüfungsverfahrens zu revidieren. Die Vertragsbedingungen in der Berufsunfähigkeitsversicherung erlauben in der Regel eine jährliche Überprüfung durch die Versicherung.

Wichtig ist zu wissen, dass bei der Nachprüfung der Versicherer in der Beweislast ist. Er muss beweisen, dass BU NICHT mehr vorliegt. Wenn ich Berufsunfähigkeitsrente beantragen will, dann muss ich alles beweisen. Jetzt ist es umgekehrt. Man spricht hier auch von einer Beweislastumkehr.

Die tatsächliche Häufigkeit dieser Prüfungen variiert jedoch in der Praxis und ist abhängig von zahlreichen Faktoren. Bei klaren Einschränkungen, wie z.B. einem Arm, der verloren wurde, muss nicht mehr medizinisch geprüft werden. Die Versicherungsgesellschaft will nur noch wissen, ob die versicherte Person jetzt in einem anderen Beruf arbeitet.

Wenn die BU-Versicherung ein Nachprüfungsverfahren durchführt, sendet sie normalerweise zunächst einen Fragebogen an den Versicherten. Es wird jedoch auch immer häufiger telefonisch Kontakt aufgenommen.

Bei welcher Krankheit ist das Risiko am größten, berufsunfähig zu werden?

Gemäß den Statistiken sind psychische Erkrankungen mittlerweile die häufigste Ursache für Berufsunfähigkeit. Dazu zählen Depressionen, Angststörungen und Burnout-Syndrom. Diese Erkrankungen können so schwerwiegend sein, dass Betroffene ihren Beruf vorübergehend oder dauerhaft nicht mehr ausüben können.

Eine weitere häufige Ursache für Berufsunfähigkeit sind Erkrankungen des Bewegungsapparates, wie Rückenschmerzen oder Arthritis. Sie können insbesondere in körperlich anstrengenden Berufen dazu führen, dass die Arbeit nicht mehr ausgeführt werden kann. Herz-Kreislauf-Erkrankungen, wie Herzinfarkt oder Schlaganfall, sowie Krebserkrankungen sind ebenfalls bedeutende Ursachen um Berufsunfähig zu werden.

Unser Service:

Wenn Sie zur Vorsorge eine Berufsunfähigkeitsversicherung oder Risikolebensversicherung benötigen, dann bekommen Sie von unserem Team nicht nur eine kostenlose Erstberatung. Der gesamte Prozess vom Antrag bis zur Police ist selbstverständlich unverbindlich und kostenlos. Wir bieten Ihnen eine Beratung, die von bekannten Experten geführt wird. Nutzen Sie unser Kontaktformular, damit Sie Zugang zu dieser einzigartigen Beratung bekommen. Als Versicherungsmakler sind wir ebenfalls Ihr Partner, wenn es um das Thema Altersvorsorge geht.

Über den Autor:

Philip Wenzel ist ein bundesweit anerkannter Experte für die Berufsunfähigkeitsversicherung, Dienstunfähigkeitsversicherung und Erwerbsunfähigkeitsversicherung. Er ist Fachwirt für Versicherungen und Finanzen, Versicherungsmakler und Autor eines Fachbuches über die Berufsunfähigkeitsversicherung. Außerdem schreibt er für diverse Fachmagazine und ist als Speaker bei Versicherungen und Fachtagungen tätig.