Benötigen Azubis bei Beginn der Ausbildung schon eine Berufsunfähigkeitsversicherung?

Ein Azubi hat in den ersten 5 Jahren seiner beruflichen Laufbahn keinen gesetzlichen Versicherungsschutz durch die gesetzliche Rentenversicherung, wenn er durch eine Krankheit berufsunfähig wird.

Und selbst nach den 5 Jahren besteht nur ein verminderter Versicherungsschutz durch die Erwerbsminderung. Wir empfehlen somit, eine Berufsunfähigkeitsversicherung, Abkürzung BU, schon in der Ausbildung abzuschließen.

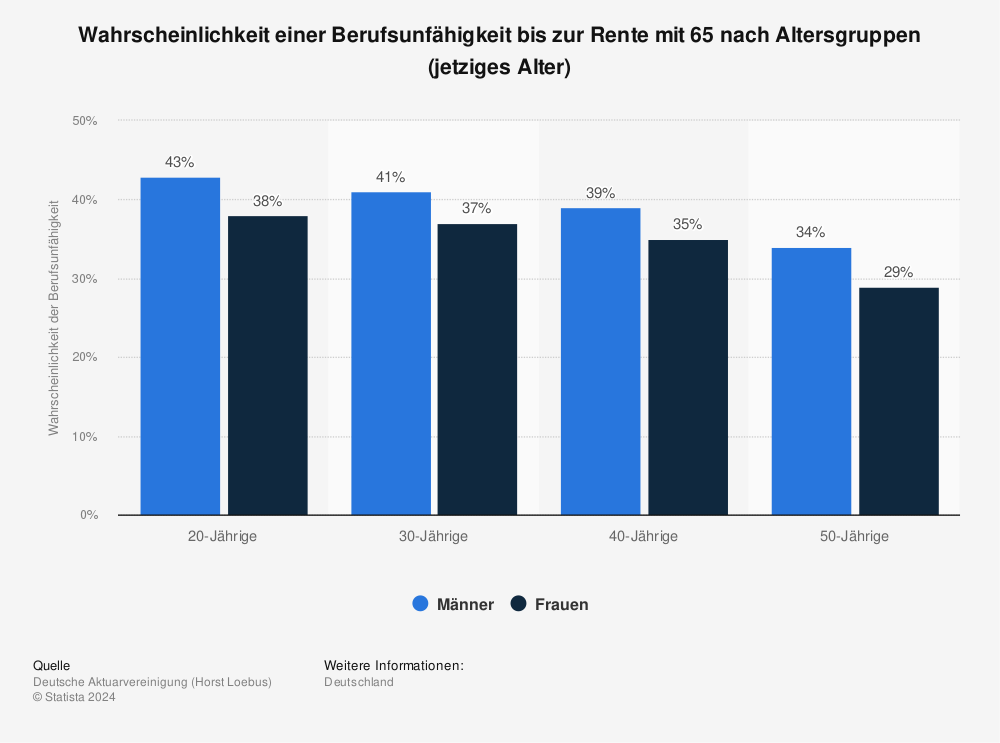

Für einige Menschen erscheint eine Berufsunfähigkeitsversicherung für einen Azubi nicht sehr sinnvoll, da diese Gruppe statistisch ein geringeres Risiko für eine gesundheitlich bedingte Berufsunfähigkeit aufweisen. Ebenfalls engt das relativ geringe Gehalt den eigenen Kostenapparat ein.

Das sollte aber keinem Azubi davon abhalten, schon vor Antritt der Ausbildung eine Berufsunfähigkeitsversicherung zu beantragen. Die eigene Arbeitskraft kann über die gesamte Arbeitslaufbahn weit mehr als 1 Millionen € betragen. Keine Arbeitskraftabsicherung kann hier nur als unvernünftig angesehen werden.

Auszubildende sind in der Regel junge Menschen. Junge Menschen haben rein statistisch den Vorteil, dass ihre Gesundheit noch in Ordnung ist. Dies bedeutet für die Versicherung, dass sie hier eine günstige Berufsunfähigkeitsversicherung für einen Azubi anbieten können.

Welche Höhe sollte der Vertrag einer Berufsunfähigkeitsversicherung für einen Azubi haben?

Da ein gesetzlicher Schutz nicht vorhanden ist, sollte eine Berufsunfähigkeitsversicherung (BU) für Auszubildende (Azubis) mindestens 1 000 € plus zahlreicher Nachversicherungsgarantien. Die richtige Höhe der privaten BU-Rente lässt sich aber nur mit einer individuellen Berufsunfähigkeitsversicherung Beratung ermittel. Dafür steht den Auszubildenden mit Philip Wenzel einer der deutschlandweit bekannten BU-Experten zur Verfügung.

Wie hoch ist die gesetzliche Rente für Auszubildende bei einer eingetretener Berufsunfähigkeit?

Hier kommen wir zu einem großen Problem der Auszubildenden. Zum 01. Januar 2001 wurde die staatliche Berufsunfähigkeitsrente aus dem Leistungskatalog der gesetzlichen Rentenversicherung gestrichen. Nur wenige Ausnahmen, zu denen der Auszubildende nicht zählt, haben noch einen Anspruch, der aus Ihrer langen Mitgliedschaft entstehen kann.

Aber nicht nur, dass die staatliche Berufsunfähigkeitsrente für Azubis abgeschafft wurde. Nein, auch der erlernte Beruf spielt beim gesetzlichen Schutz keine Rolle. Das heißt, ein Techniker, der seinen Beruf nicht mehr nachgehen kann bekommt keine Rente, sofern er noch ein gewisses Leistungsvermögen hat.

Und jetzt kommen wir zur neuen Erwerbsminderungsrente (EM-Rente), die die staatliche Berufsunfähigkeitsrente abgelöst hat. Einen Anspruch auf die volle Erwerbsminderungsrente hat nur, wer nicht mehr in der Lage ist, 3 Stunden am Tag zu arbeiten.

Die halbe Erwerbsminderungsrente bekommt nur, wer noch zwischen 3 und 6 Stunden am Tag arbeiten kann. Bevor wir aber zur Anspruchshöhe der Erwerbsminderungsrente kommen, müssen wir allen Auszubildenden etwas sehr schlimmes mitteilen.

Voraussetzung für den Bezug der gesetzlichen EM-Rente ist eine Wartezeit von 60 Monaten. Einfach gesagt bedeutet dies, dass der Erkrankte mindestens 60 Monate lang zuvor Beiträge in die deutsche Rentenversicherung gezahlt hat.

Ausbildende haben somit als Berufsanfänger noch keinen Anspruch auf eine staatliche Erwerbsminderungsrente. Deshalb ist eine private Berufsunfähigkeitsversicherung für Azubis noch wichtiger.

Sollte keine Erwerbsminderung in den ersten 5 Berufsjahren nicht eintreten, sieht die gesetzlichen Rentenhöhe folgendermaßen aus:

Bei einem monatlichen Gehalt von 2 932 Euro Brutto und 1 911 Netto beträgt die

- halbe EM-Rente 435 Euro im Monat und

- volle EM-Rente 772 Euro.

Also selbst bei einer vollen Erwerbsminderung hat hier der Arbeitnehmer eine Versorgungslücke von über 1 000 Euro im Monat. Aus diesem Grund ist es so wichtig, eine Berufsunfähigkeitsversicherung schon in der Ausbildung abzuschließen.

Wann ist ein Azubi berufsunfähig?

Hier muss man unterscheiden, unter dem Begriff in der Sozialversicherung und der privaten Berufsunfähigkeitsversicherung. Seit 2001 gibt es den Begriff Berufsunfähigkeit nur noch für Versicherte, die vor 1961 geboren sind. Das ist natürlich die Minderheit der heute arbeitenden Bevölkerung. In der Rentenversicherung gibt es nur noch die Erwerbsminderung beziehungsweise Erwerbsunfähigkeit.

In der privaten Versicherungswirtschaft heißt es :“Voraussichtlich mindestens 6 Monate infolge von Krankheit, Körperverletzung oder Kräfteverfalls ununterbrochen andauernde Unfähigkeit des Versicherten, seinen Beruf oder eine andere Tätigkeit auszuüben, die er aufgrund seiner Ausbildung und Erfahrung ausüben könnte und die seiner bisherigen Lebensstellung entspricht.“

Mehr Statistiken finden Sie bei Statista

Auf welche Leistungen einer Berufsunfähigkeitsversicherung sollten Auszubildende achten?

Bevor man genauer auf die Leistungen einer Berufsunfähigkeitsversicherung für Azubis eingeht, sollte man sich mit der sogenannten Azubi-Klausel kurz auseinandersetzen. Diese Klausel besagte, dass Frauen oder Männer während in der Ausbildung nur im Falle der vollen Erwerbsminderung einen Leistungsanspruch seitens des Versicherers haben.

In der Regel verschwand diese Klausel, sobald die versicherte Person die Ausbildung erfolgreich beendet hat. Heute sollte aber kein Vertrag mit dieser Klausel mehr existieren.

Ebenfalls darf die abstrakte Verweisung im Vertrag nicht enthalten sein. Hier kann der Versicherer im Leistungsfall unter bestimmten Voraussetzungen auf einen vergleichbaren Beruf verweisen. Grundsätzlich versichert die Berufsunfähigkeitsversicherung für Auszubildende den zuletzt ausgeübten Beruf.

Zu den wichtigsten Leistungen einer guten Berufsunfähigkeitsversicherung für Azubis gehören

- eine 6-Monats-Prognose für die eingetretene Berufsunfähigkeit,

- Rente ab Eintritt der Berufsunfähigkeit, auch rückwirkend bei verspäteter Meldung,

- Zinslose Stundung der Beiträge bis zur Rentenfreigabe,

- sehr gute Nachversicherungsgarantie,

- Verzicht auf Kündigung oder Vertragsänderung,

- Versicherungsschutz weltweit,

- Begrenzung der Gesundheitsfragen auf die letzten 5 Jahre,

- Dynamik der Berufsunfähigkeitsrente im Leistungsfall,

- Keine Pflicht zum Melden einer Gesundheitsverbesserung und

- keine Arztanordnungsklausel.

Warum die Nachversicherungsgarantie in der BU-Versicherung so wichtig ist

Die Nachversicherungsgarantie kann man auch als Option zur Nachversicherung nennen. Es gibt die ereignisabhängige und ereignisunabhängige Nachversicherungsgarantie. Tritt bei der versicherten Person eine in den Bedingungen aufgeführten Ereignisse ein, so hat sie das Recht, innerhalb einer bestimmten Zeit nach Eintritt des Ereignisses die zuletzt vereinbarte Berufsunfähigkeitsversicherung ohne erneute Gesundheitsprüfung zu erhöhen.

Wie hoch sind die Kosten einer Berufsunfähigkeitsversicherung in der Ausbildung?

Der Beitrag für einen Azubi in der Berufsunfähigkeitsversicherung ist in erster Linie abhängig von

- dem Gesundheitszustand,

- dem Alter,

- der Höhe des Versicherungsschutzes.

- der ausgeübten Tätigkeit,

- der Laufzeit und

- den zusätzlichen Leistungen der BU-Versicherung.

Es gibt keine standardisierten Beiträge in der BU-Versicherung. Wir beraten dich gerne, welche Berufsunfähigkeitsversicherung für Auszubildende für dich passend ist.

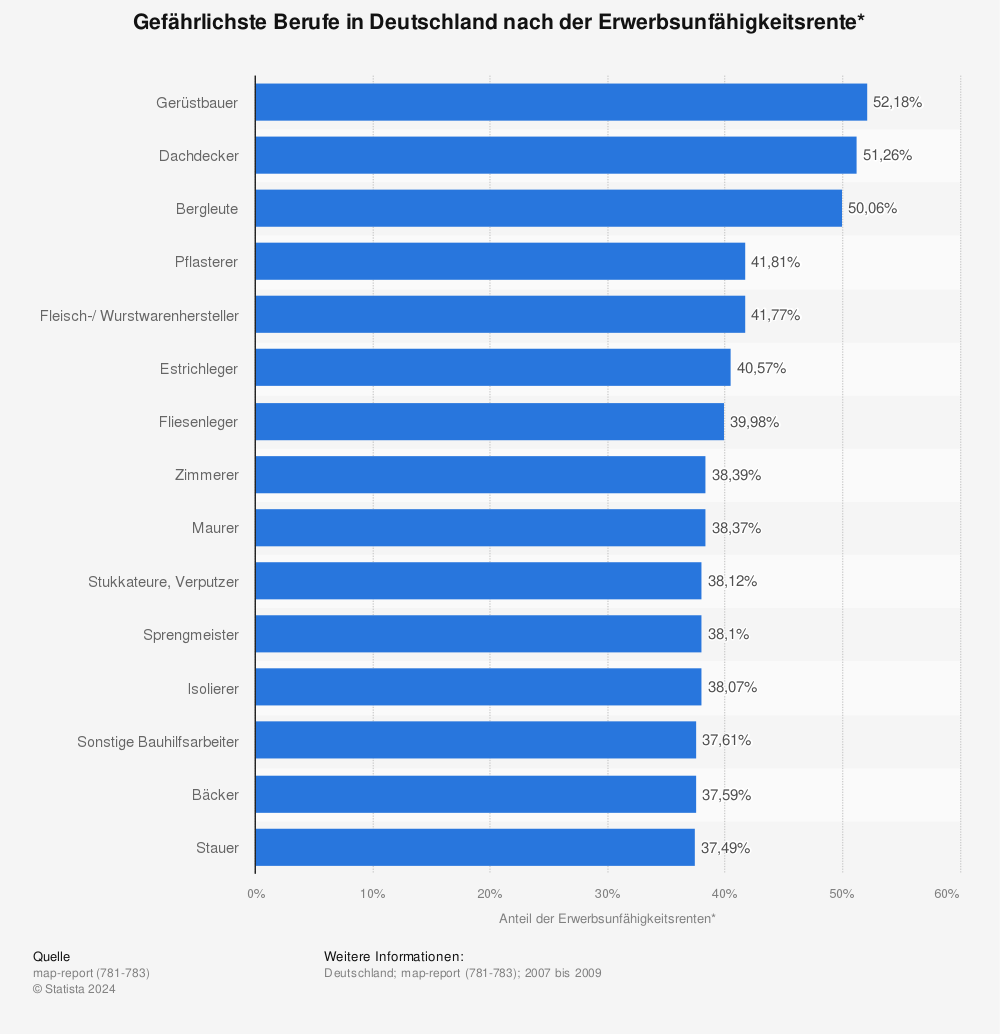

Warum der gewählte Beruf des Auszubildenden einen hohen Einfluss auf die Beiträge hat

Die Anbieter von Berufsunfähigkeitsversicherungen teilen die Berufe am deutschen Arbeitsmarkt in Berufsgruppen ein. Früher gab es bei den Versicherungen vielleicht 2-4 Berufsgruppen. Doch immer mehr Informationen, wann Menschen in welchem Beruf berufsunfähig werden, wurde in den letzten Jahren immer selektiver neue Berufsgruppen hinzugenommen. Mancher Versicherer hat heute bereits über ein Dutzend Berufsgruppen.

Das kann bei schlechten Tätigkeitsbeschreibung dazu führen, das ein Azubi in eine schlechtere Berufsgruppe rutscht und dadurch mehr Beiträge zahlt.

Aus diesem Grund ist so wichtig, die Berufsunfähigkeitsversicherung Beratung mit einem echten Experten auf diesem Gebiet durchzuführen. Um den besten Versicherungsschutz zu bekommen, muss die exakte Tätigkeit des Azubis herausgearbeitet werden. Das Ergebnis ist dann gespartes Geld, was wiederum in eine höhere Absicherung oder Altersvorsorge investiert werden kann.

Durch die Rentenzugänge hat die gesetzliche Rentenversicherung vor einigen Jahren Berufe in Gefährlich und ungefährlich eingeteilt.

Mehr Statistiken finden Sie bei Statista

Das Gegenteil sind die ungefährlichen Berufe. Hierzu gehören zum Beispiel

- Hochschullehrer

- Zahnärzte

- Richter

- Ärzte

- Apotheker

- Ingenieure

- Soldaten und Polizei

- Tierärzte

- Chemiker

Berufsunfähigkeitsversicherung für Azubis im Test

Im Jahr 2022 veröffentliche Focus Money eine Rangliste der besten Tarife für eine Berufsunfähigkeitsversicherung für Azubis. Die Bewertung „Hervorragend“ erhielten die Versicherer Allianz, Axa, DBV, Ergo Vorsorge, HDI, Lebensversicherung 1871 und die Swiss Life.

Das Siegel „Sehr gut“ bekamen unter anderem die bayerische, alte Leipziger, Nürnberger, Condor, Huk-Coburg, Signal Iduna und die Canada Life. Einen aktuellen Test der Stiftung Warentest (Finanztest) liegt im Moment nicht vor.

Fazit : Ist der Abschluss einer Berufsunfähigkeitsversicherung für Auszubildende sinnvoll?

Wie in diesem Artikel schon vielfach erörtert, ist die Berufsunfähigkeitsversicherung schon in der Ausbildung überaus wichtig. Der Grund liegt an der fehlenden Absicherung durch die gesetzliche Rentenversicherung während der ersten 60 Monate.

Versicherungsschutz besteht nur über die Krankenversicherung. Diese kann aber eine Berufsunfähigkeit oder Erwerbsunfähigkeit nicht absichern. Deshalb benötigt jeder Azubi eine passenden Berufsunfähigkeitsversicherung. Wir helfen dir bei dabei. Nimm Kontakt mit uns auf und lerne unseren unverbindlichen und kostenlosen Service kennen.

Dies gilt ebenfalls für Kinder, Jugendliche und Studenten. Hier beraten wir auch, welche Tarif am besten für den Einzelnen passt.

Als Versicherungsmakler haben wir natürlich Zugang zu allen Produkten der Vorsorge. Dabei spielt es keine Rolle, ob es sich um eine betriebliche Altersvorsorge, private Unfallversicherung, Risikolebensversicherung oder Wohngebäudeversicherung handelt. Viele Tarife lassen sich auf unserer Website online abschließen.

Über den Autor:

Philip Wenzel ist ein bundesweit anerkannter Experte für die Berufsunfähigkeitsversicherung, Dienstunfähigkeitsversicherung und Erwerbsunfähigkeitsversicherung. Er ist Fachwirt für Versicherungen und Finanzen, Versicherungsmakler und Autor eines Fachbuches über die Berufsunfähigkeitsversicherung. Außerdem schreibt er für diverse Fachmagazine und ist als Speaker bei Versicherungen und Fachtagungen tätig.