Was bedeutet und beinhaltet eine verbundene Gebäudeversicherung?

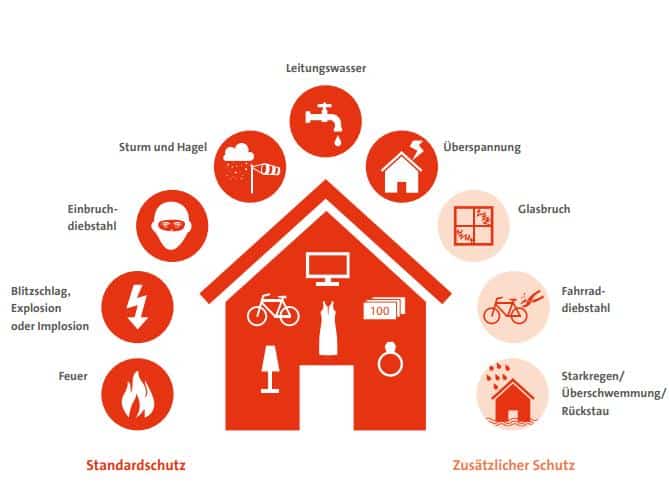

Die verbundene Wohngebäudeversicherung bietet Ihrem Wohngebäude einen Versicherungsschutz gegen eine Mehrzahl von Gefahren. Darunter befinden sich die Risiken Brand, Leitungswasser, Sturm und Hagel. Bei der verbundenen Wohngebäudeversicherung handelt es sich um eine Sachversicherung.

Weitere Risiken, die eine verbundene Gebäudeversicherung versichert, sind unter anderem neben den oben genannten, der Blitzschlag, die Explosion, Anprall oder Absturz eines bemannten Flugkörpers, seiner Teile oder seiner Ladung, Rohrbruch oder Frost.

Was ist in der Wohngebäudeversicherung versichert?

Versichert sind die in der Police bezeichneten Gebäude mit ihren Gebäudebestandteilen und Gebäudezubehör einschließlich unmittelbar an das Gebäude anschließender Terrassen auf dem im Versicherungsschein bezeichneten Versicherungsgrundstück.

Als Bestandteile eines Gebäudes gelten alle Bauteile, die in das Gebäude fest eingefügt wurden und die durch ihre Verbindung mit dem Gebäude ihre Selbständigkeit verloren haben. Türen, Fenster, Balkone oder Einbruchmeldeanlagen sind beispielsweise Gebäudebestandteile.

Als Gebäudezubehör bezeichnet man bewegliche Sachen, selbst wenn diese im Einzelfall mit dem Wohngebäude verbunden sind. Der Unterschied zwischen Gebäudezubehör und einem Gebäudebestandteil besteht darin, dass man das Zubehör entfernen kann, ohne das Gebäudewesen oder den Gebäudewert zu verändern.

Als Gebäudezubehör gilt zum Beispiel eine aushängbare Dachleiter oder Pflanzkübel am Geländer des Balkons.

Weitere Grundstücksbestandteile, beispielsweise ein Carport, Gewächshäuser, Garagen oder Hundehütten können durch eine besondere Vereinbarung in der Wohngebäudeversicherung mitversichert werden.

Versicherte Kosten

In Folge eines Schadensfalls werden von der Gebäudeversicherung die notwendigen versicherten Kosten im Rahmen der Entschädigungsgrenzen ersetzt. Der Versicherer prüft, ob die entstandenen Kosten infolge des Schadens objektiv für notwendig erachtet werden können. Mitversicherte Kosten können sein:

- Aufräumungskosten und Abbruchkosten

- Bewegungskosten und Schutzkosten

- Dekontamination von Erdreich

- Mehrkosten durch behördliche Auflagen

- Hotelkosten bei einem Schaden

- Rückreisekosten aus dem Urlaub

- Wiederaufforstung von Bäumen

- Verlust von Gas oder Wasser und Mietausfall für Wohnräume

Welchen Versicherungsschutz bieten die Wohngebäudeversicherungen?

Die Grunddeckung einer verbundenen Wohngebäudeversicherung beinhaltet den Versicherungsschutz gegen die Risiken

Unterschied Wohngebäudeversicherung zu Hausratversicherung

Ganz einfach gesagt, versichert die Wohngebäudeversicherung das Haus und die Hausratversicherung die Sachen und Dinge, die sich im Haus befinden. Manchmal kann es aber im Schadensfall zu Irritationen kommen. Häufig passiert das bei Schäden an der Küche und an Böden.

Ein Einbauküche wird individuell von einem Unternehmen oder Handwerker gefertigt. Der Ausbau ist ohne einen hohen Wertverlust nicht möglich. Aus diesem Grund ist sie in der verbundenen Wohngebäudeversicherung abgesichert.

Eine Küchenzeile hingegen wird der Hausratversicherung zugeordnet. Sie ist aus einer serienmäßigen Produktion und kann in der Regel ohne Minderung des Werts in einem anderen Haus eingebaut werden.

Was zahlt die Wohngebäudeversicherung bei einem Schaden?

Der Versicherer ersetzt in der gleitenden Neuwertversicherung und in der Neuwertversicherung bei zerstörten Gebäuden die ortsüblichen Kosten zur Wiederherstellung des Gebäudes. Ebenfalls erstattet werden die Architekturkosten sowie Konstruktions- und Planungskosten.

Erstattet bei Gebäuden, die beschädigt sind oder sonstigen beschädigten Sachen werden die notwendigen Reparaturkosten bei Eintritt des Versicherungsfalles zuzüglich einer Wertminderung, die durch eine Reparatur nicht auszugleichen ist. Höchstens wird jedoch der Versicherungswert bei Eintritt des Versicherungsfalles gezahlt.

Gelingt innerhalb von 3 Jahren nicht die Wiederherstellung eines zerstörten Gebäudes, zahlt die Versicherung nur den geringen Zeitwert.

Welche Bedeutung hat eine Unterversicherung des Hauses bei einem Schadensfall?

Eine Unterversicherung kann bei einem Schaden zu einem finanziellen Fiasko für den Hauseigentümer sorgen. Achten Sie deshalb immer darauf, dass Ihr Gebäude mit der richtigen Versicherungssumme abgesichert ist.

Den in vielen Fällen entspricht in der Wohngebäudeversicherung die Versicherungssumme nicht dem eigentlichen Wert. Und auch wenn eine Unterversicherungsverzichtklausel im Vertrag steht, kann es bei sehr großen Abweichungen im Versicherungsfall zu deutlichen Abzügen bei der Entschädigung kommen.

Gerade bei der Übernahme von Altverträgen ist hier Vorsicht geboten. Viele Verträge beinhalten zu niedrige Versicherungssummen und leider wird aus Bequemlichkeit und falsches Vertrauen dies nicht vom neuen Hausbesitzer hinterfragt.

Ist grobe Fahrlässigkeit in der Wohngebäudeversicherung versichert?

Nach §61 VVG ist der Wohngebäudeversicherer von der Verpflichtung frei, wenn der VN den Versicherungsfall vorsätzlich oder durch grobe Fahrlässigkeit herbeiführt. Grobe Fahrlässigkeit setzt einen objektiv schweren Verstoß gegen die im konkreten Fall gebotene Sorgfalt voraus.

Die meisten Wohngebäudeversicherungen steigern anhand Ihrer Tarife die Übernahme von Schadenfällen durch grobe Fahrlässigkeit. So gibt es meist im Basistarif keinen Versicherungsschutz, der sich dann in den nächsthöheren Tarifen bis zur Versicherungssumme steigern kann.

Der schlimmste Fall würde vorliegen, wenn das Wohngebäude unterversichert und der Schaden durch eine grobe Fahrlässigkeit ausgelöst worden wäre. Hat dann noch eine billige Wohngebäudeversicherung mit einen unzureichenden Versicherungsschutz kann dies zu einem finanziellen Ruin führen.

Unbenannte Gefahren in der Wohngebäudeversicherung

Während in den Versicherungsbedingungen die Grundgefahren und Elementarschäden benannt sind, ist mit dieser, auch als All-Risk-Deckung bekannten Deckung jedes Schadenereignis versichert, das nicht ausdrücklich von der Versicherung ausgeschlossen wurde. So werden auch die Ausschlüsse, die in den Grundgefahren gelten, über die unbenannten Gefahren wieder eingeschlossen. Diejenigen Ausschlüsse (z. B. Schäden an Tieren und Pflanzen), die trotzdem noch gelten, werden in den Bedingungen am Ende separat aufgeführt.

Da es dadurch eine große Anzahl versicherter Schadenursachen gibt ist diese Form der Deckung für Sie als Kunde oft nur schwer einzuordnen. Deshalb geben wir Ihnen hier einige Schadenbeispiele an die Hand:

Naturrisiken

- Schäden durch unterirdischen Baumwurzelwuchs (z. B. Risse im Mauerwerk oder Anheben von Terrassenplatten)

- Starker Wind – jedoch unter Windstärke 8 – beschädigt das Dach, woraufhin eindringendes Wasser den Dachboden mitsamt gelagertem Hausrat beschädigt.

Schäden durch Tiere

- Marder beschädigen die Dachisolierung oder elektrische Leitungen

- Wildschweine wüten im Garten und demolieren den Schuppen sowie die darin gelagerten Gartenmöbel

Schäden durch Baumaßnahmen

- Durch Straßenbauarbeiten unweit des Grundstückes entstehen am Gebäude mehrere Risse im Mauerwerk, die auf eine starke Erschütterung durch die schweren Baufahrzeuge zurückzuführen sind. Die Gemeinde jedoch lehnt die Schadenersatzforderung ab.

Durch die Erweiterung Ihres Versicherungsschutzes um die unbenannten Gefahren können Sie im Schadenfall böse Überraschungen weitestgehend vermeiden.

Was kostet eine gute Wohngebäudeversicherung?

Die Höhe der Beiträge in der Wohngebäudeversicherung sind natürlich abhängig von der Versicherungssumme, dem Gebäudealter, der Bauartklasse dem Ort und den gewählten Leistungen.

Nehmen wir eine Immobilie aus dem Jahr 2015, Bauartklasse 1, Standort in Hessen, Wert 1914 von 18 000 und den Einschlüssen Feuer, Leitungswasser, Sturm und Hagel.

Hier kostet die Wohngebäudeversicherung bei der Worksurance im günstigsten Falle 196,95 Euro und im teuersten 622,40 Euro jährlich. Ein riesiger Beitragsunterschied, aber was ist mit den Leistungen.

So sind in der teuren Wohngebäudeversicherung Sengschäden, Rauch- und Rußschäden, Ableitungsrohre auf und außerhalb des Grundstücks bis 10 000 Euro, Rohrverstopfungen, unbegrenzte grobe Fahrlässigkeit und noch viel mehr versichert.

Man sieht, wenn man den passenden Schutz sucht, kommt man einer Wohngebäudeversicherung Beratung mit einem Experten nicht vorbei.

Welche ist die beste Wohngebäudeversicherung im Jahre 2023?

Natürlich werden auch bei den Wohngebäudeversicherungen jedes die Testsieger von verschiedenen Analysten und Fachzeitschriften gekürt. Im Jahr 2022 hat das Analysehaus Morgen&Morgen die besten Wohngebäudeversicherungen unter 221 Tarifen über 70 Versicherungen herausgefunden. 33 Anbieter erhielten die Bestnote. In unserem Wohngebäudeversicherung Vergleich finden Sie folgende Testsieger:

- Alte Leipziger Versicherung AG

- Asspario Versicherungsdienst AG

- Degenia Versicherungsdienst AG

- Domcura AG

- Gothaer Allgemeine Versicherung AG

- HDI Versicherung AG

- Interrisk Versicherungs-AG Vienna Insurance Group

- Janitos Versicherung AG

- Konzept&Marketing

Sparen Sie mit unserem Wohngebäudeversicherung Rechner bares Geld und berechnen Sie die verschiedenen Tarife online.

FAQ – Weitere Fragen vom Worksurance Team beantwortet:

Über den Autor :

Alexander Hacker ist als Versicherungsmakler, ausgebildeter Sozialversicherungsfachmann und Versicherungsfachmann, der Experte auf Worksurance für die Sachversicherungen, private Unfallversicherung und Sterbegeldversicherung.

Schäden durch eine Implosion entstehen an Behältern, deren innerer Druck niedriger ist als der sie umgebende Außendruck. Hält die Behälterwand dem äußeren Druck nicht mehr stand, vollzieht sich ein von außen nach innen verlaufender plötzlicher Druckausgleich. Dadurch wird die Implosion verursacht. Dieses Phänomen ist bei Bildröhren von Fernsehgeräten anzutreffen.

Schäden durch eine Implosion entstehen an Behältern, deren innerer Druck niedriger ist als der sie umgebende Außendruck. Hält die Behälterwand dem äußeren Druck nicht mehr stand, vollzieht sich ein von außen nach innen verlaufender plötzlicher Druckausgleich. Dadurch wird die Implosion verursacht. Dieses Phänomen ist bei Bildröhren von Fernsehgeräten anzutreffen. Um das Überschwemmungsrisiko in einem bewohnten Gebiet einzuschätzen, haben die Versicherungen die ZÜRS-Zonen entwickelt. Diese ZÜRS-Zonen sind in Geährdungsklassen 0-4 eingeteilt. Gefährdungsklasse 4 ist höchste Einstufung und bedeutet, daß statistisch 1 mal in 10 Jahren in diesem Gebiet ein Hochwasser stattfindet. Hier ist es nahezu unmöglich, eine Wohngebäudeversicherung mit Einschluss Elementarschäden zu bekommen. In den unteren Gefärdungsklassen lässt sich das Risiko mit einer hohen Selbstbeteiligung absichern. Mleden Sie sich bei uns. Wir informieren Sie, was möglich ist.

Um das Überschwemmungsrisiko in einem bewohnten Gebiet einzuschätzen, haben die Versicherungen die ZÜRS-Zonen entwickelt. Diese ZÜRS-Zonen sind in Geährdungsklassen 0-4 eingeteilt. Gefährdungsklasse 4 ist höchste Einstufung und bedeutet, daß statistisch 1 mal in 10 Jahren in diesem Gebiet ein Hochwasser stattfindet. Hier ist es nahezu unmöglich, eine Wohngebäudeversicherung mit Einschluss Elementarschäden zu bekommen. In den unteren Gefärdungsklassen lässt sich das Risiko mit einer hohen Selbstbeteiligung absichern. Mleden Sie sich bei uns. Wir informieren Sie, was möglich ist.