Braucht man eine Berufsunfähigkeitsversicherung?

Einfach gesagt braucht und benötigt jeder eine BU-Versicherung, der seine Ausgaben mit seinem Arbeitseinkommen bestreitet.

Wenn ich sehr reich bin und von Miet-Einnahmen und Aktien lebe, benötige ich keine Arbeitskraftabsicherung. Und auch wenn ich sehr arm bin und knapp über Hartz IV-Niveau lebe, muss ich keinen Beitrag für eine Arbeitskraftsicherung ausgeben. Auch wenn ich so bescheiden lebe, dass ich von ca. 40% meines Einkommens leben könnte, benötige ich keine Arbeitskraftabsicherung in Form einer BUV.

Aber wenn ich jeden Tag arbeiten gehe, um meine Rechnungen zu bezahlen, dann benötige ich eine BUV. Denn dann wäre ohne meine Einkünfte meine Existenz bedroht.

Lohnt sich eine Berufsunfähigkeitsversicherung auch für einen Bürojob?

Kontakt – Hier klicken

Für einen Bürojob lohnt sich eine BU-Versicherung sogar mehr als für Handwerker. Denn die BU-Versicherung für Büroangestellte ist deutlich günstiger.

Das liegt selbstverständlich daran, dass ein körperliche Einschränkungen nur schwierig bei Büroangestellten zur Berufsunfähigkeit führt. Und wenn, dann ist das auch kein langer Zeitraum. Aber mehr als die Hälfte aller BU-Leistungsfälle beruhen auf psychischen und schwerwiegenden Erkrankungen. Und da bin ich auch als Büroangestellter berufsunfähig.

Wenn ich also das Preis-Leistungsverhältnis nehme, dann lohnt sich die BUV unbedingt für die Büroangestellten.

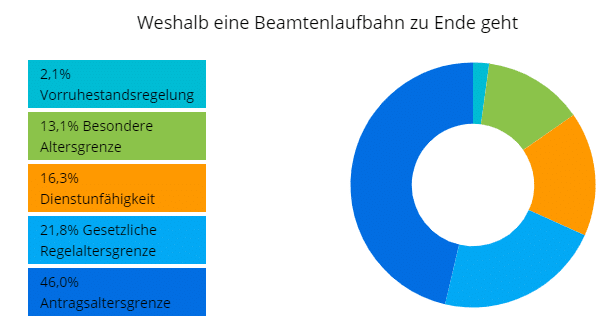

Berufsunfähigkeitsversicherung für Beamte

Wie wir aber schon oben gelernt haben, versichert die BUV nicht meinen Job oder mein Berufsbild. Sie versichert meine tagtäglich ausgeübten Tätigkeiten. Es gibt aber für Beamte eine Klausel, die zusätzliche Sicherheit gibt. Nicht nur aus diesem Grund ist die Berufsunfähigkeitsversicherung für Beamte unverzichtbar.

Dienstunfähigkeitsklausel

Die Dienstunfähigkeitsklausel ist Bestandteil einer Berufsunfähigkeitsversicherung. Sie leistet dann, wenn der Dienstherr mich aus gesundheitlichen Gründen in den Ruhestand versetzt. Juristisch betrachtet stellt das eine unwiderlegliche Vermutung dar. Das bedeutet, die Versicherungsgesellschaft darf die Entscheidung des Dienstherrn nicht überprüfen. Ähnlich wie bei der Arbeitsunfähigkeits-Klausel macht das die Beantragung der Rente viel einfacher.

Als Beamter auf Widerruf und Probe muss ich darauf achten, dass der Tarif eine vollständige Dienstunfähigkeitsklausel enthält. Vollständig ist die DU-Klausel dann, wenn ich meine Rente nicht nur bei einer Versetzung in den Ruhestand erhalte, sondern auch bei Entlassung. Denn Beamte auf Widerruf und Probe haben kaum Ansprüche an den Dienstherren. Deshalb erhalten sie keine Pension, sondern werden entlassen und rückwirkend gesetzlich versichert.

Ärzte, Mediziner und Apotheker

Oft behaupten die sogenannten Experten, dass für Ärzte, Mediziner und Apotheker die Infektionsklausel so wichtig sei. Diese Klausel leistet, wenn ich selbst ansteckend bin und deshalb ein behördlich verordnetes Arbeitsverbot erhalte. Mittlerweile haben diese Klausel fast alle Versicherungen kostenfrei enthalten. Allein daran kann ich sehen, dass sie nix wert ist.

Und tatsächlich ist es so, dass eine Infektion ja über den normalen Berufsunfähigkeits-Begriff gedeckt ist. Denn die BUV leistet ja nicht nur dann, wenn ich meine Arbeit tatsächlich nur noch zu 50% ausüben kann. Sie leistet auch, wenn es aus gesundheitlichen Gründen nicht sinnvoll ist, zu arbeiten. Und das ist es allemal, wenn ich meine Patienten anstecken könnte. Also viel heiße Luft und wenig Wissen.

Bei der Bedarfsermittlung, also welche Laufzeit und welche Höhe sinnvoll sind, müssen wir einiges erklären. Zum einen zahlen Ärzte, Mediziner und Apotheker für gewöhnlich in ein Versorgungswerk ein. Da gibt es in jedem Bundesland ein eigenes. Aber alle haben eine Leistung bei Berufsunfähigkeit versichert.

Die Definition unterscheidet sich aber enorm von der Definition der privaten Berufsunfähigkeitsversicherung.

Je nach Versorgungswerk liegt Berufsunfähigkeit erst vor, wenn ich meine Zulassung abgebe oder ich in meiner Apotheke kein bisschen mehr arbeite.

Es ist also deutlich schwieriger an seine Rente zu kommen. Und da das Versorgungswerk über ein offenes Deckungsplanverfahren finanziert ist, kommt es auch drauf an, was ich einbezahlt habe, um ausreichend abgesichert zu sein.

Selbstständige und Freiberufler

Die BUV für Selbständige und Freiberufler ist auch ein wenig komplizierter. Bei Freiberuflern muss ich unter Umständen auch das dazugehörige Versorgungswerk prüfen.

Kontakt – Hier klicken

Was kostet eine Berufsunfähigkeitsversicherung zum Beispiel für Selbstständige

Was eine Berufsunfähigkeitsversicherung für Selbständige kostet, hängt vom Eintrittsalter, den tatsächlichen Tätigkeiten im beruflichen Alltag, der Laufzeit und der Rentenhöhe ab. Lässt sich also nicht pauschal sagen. Aber alle Selbständigen begreifen ganz gut, was eine BUV wert sein sollte.

Nehmen wir mal an du hast die Wahl, wie du dein Geschäftsmodell gestaltest. Das erste Modell verspricht einen Gewinn von 10.000 Euro im Monat. Der Haken ist dabei, dass der Gewinn mit einer Wahrscheinlichkeit von 25% dauerhaft ausfallen kann.

Im zweiten Modell hast du einen Gewinn von 9.500 Euro. Die Ausfallwahrscheinlichkeit liegt bei 0%. Welches Modell würdest du wählen?

Berufsunfähigkeitsversicherung für Studenten und Azubis

Azubis und Studenten sollten unbedingt eine Berufsunfähigkeitsversicherung besitzen. Sie sind noch jung, was die Beiträge niedrig hält. Und hoffentlich noch gesund. Das macht die Beantwortung der Gesundheitsfragen leichter.

Denn das neue Studium dürfte meiner Lebensstellung und dem Ansehen von vorher entsprechen. Außerdem ist das Gehalt das gleiche. Nämlich null. Prüft die Versicherungsgesellschaft hier auf das angestrebten Berufsziel, kann die Versicherung erst die Leistung einstellen, wenn ich auch in etwa so viel verdiene, wie ich im angestrebten Job verdient hätte.

Schüler und Kinder

Eine Berufsunfähigkeitsversicherung für Schüler und Kinder ist auch sehr wichtig. Aufgrund des geringen Eintrittsalters sind die Beiträge nicht so hoch. Und der Gesundheitszustand dürfte auch besser als mit 30 sein.

Außerdem sind die Nachversicherungsgarantien wichtig. Besonders dann, wenn zu erwarten ist, dass die Kinder keine akademische Laufbahn einschlagen, muss ich darauf achten, dass die Gesellschaft auf eine Risikoprüfung verzichtet. Ein Verzicht auf die Prüfung des Gesundheitszustandes reicht nicht aus.

Vor allem, wenn das Kind eine akademische Laufbahn einschlägt, muss der Vermittler den Schutz immer wieder überprüfen. Denn ein Student oder ein Akademiker bezahlt selbst mit 30 weniger Beitrag als ein Grundschüler. Ist leider so.

Über den Autor:

Philip Wenzel ist ein bundesweit anerkannter Experte für die Berufsunfähigkeitsversicherung, Dienstunfähigkeitsversicherung und Erwerbsunfähigkeitsversicherung. Er ist Fachwirt für Versicherungen und Finanzen, Versicherungsmakler und Autor eines Fachbuches über die Berufsunfähigkeitsversicherung. Außerdem schreibt er für diverse Fachmagazine und ist als Speaker bei Versicherungen und Fachtagungen tätig.